こんばんは。

THEOさんから5月度の運用レポートが届きました。7月に入りましたが、ようやくの確認です。

いつものように毎月1回のTHEOの運用レポートを確認します。

2023年5月運用レポート

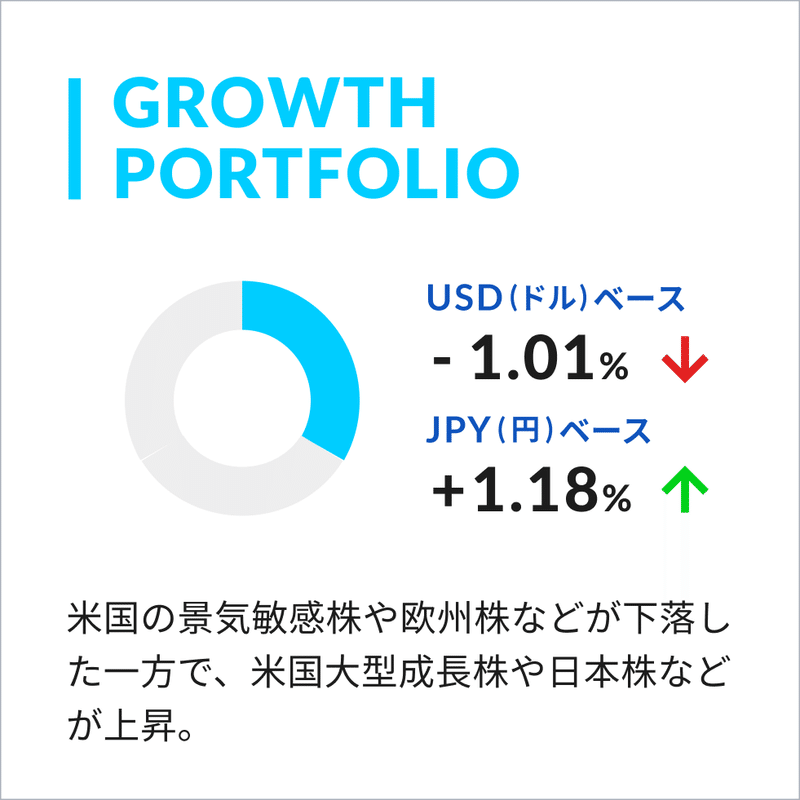

グロース・ポートフォリオ(LGP)

3つの機能ポートフォリオのうち、成長株式を中心として組み入れているグロース・ポートフォリオは米ドルベースで -1.01%、円ベースでは +1.18%となりました。

5月の世界株式市場は、国や業種によってまちまちな動きとなりました。米国株式市場は、FRB(米連邦準備制度理事会)による利上げ継続観測や、米債務上限問題などが嫌気されて景気敏感株の一部などが下落しましたが、ハイテク関連など大型成長株は堅調でした。欧州の株式市場は、ECB(欧州中央銀行)が追加利上げを決定したことや、金融引き締めが長期化することへの警戒感などから下落しました。日本の株式市場は、国内経済の回復期待や、東京証券取引所がPBR1倍割れの上場企業に対応策を要請したことなどを受けて上昇しました。中国株式市場は、米中関係の悪化懸念や、景気回復ペースが鈍化したことなどを受けて下落しました。

米ドルは対円で上昇しました。雇用統計等の堅調な経済指標を受け、FRBによる利上げ継続への警戒感が強まり、米ドルが円に対して買われる展開となりました。この為替の効果がポートフォリオの円ベースのパフォーマンスにプラス寄与しました。

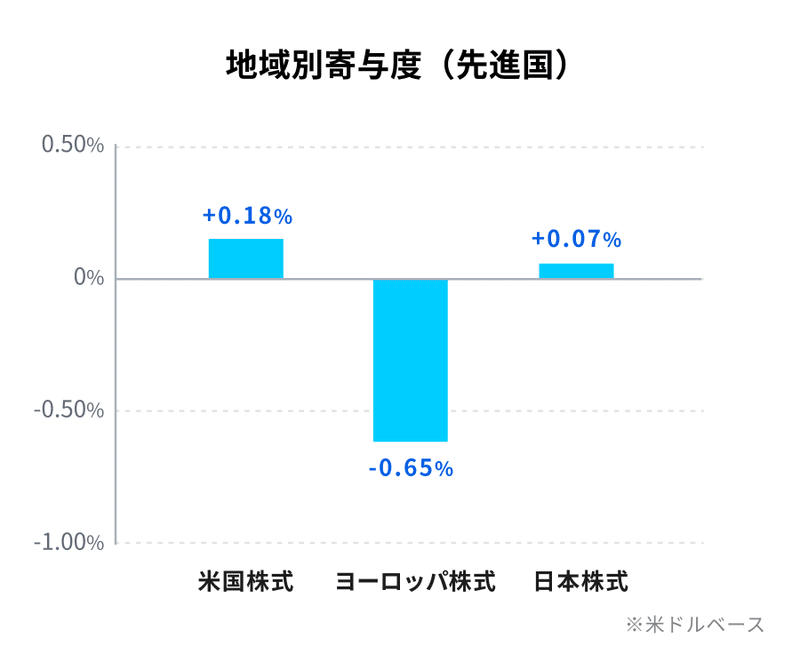

米ドルベースで見た地域別の寄与度では、米国株式が +0.18%、欧州株式が -0.65%、日本株式が +0.07%となりました。

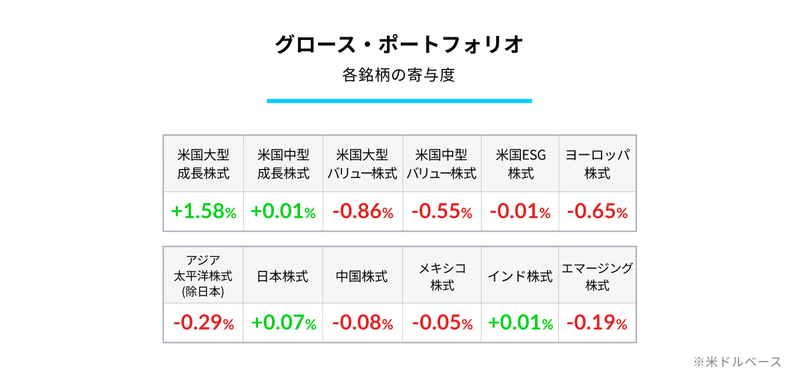

米国株式の中では、大型成長株式が+1.58%と比較的大きくプラス寄与した一方で、大型バリュー株式が-0.86%、中型バリュー株式が-0.55%のマイナス寄与となっています。新興国株式はインド株式が若干プラス寄与しましたが全体としてマイナス寄与となりました。(寄与度は米ドルベース)

6月に入ってからのリアロケーションによるポートフォリオの変更はありません。

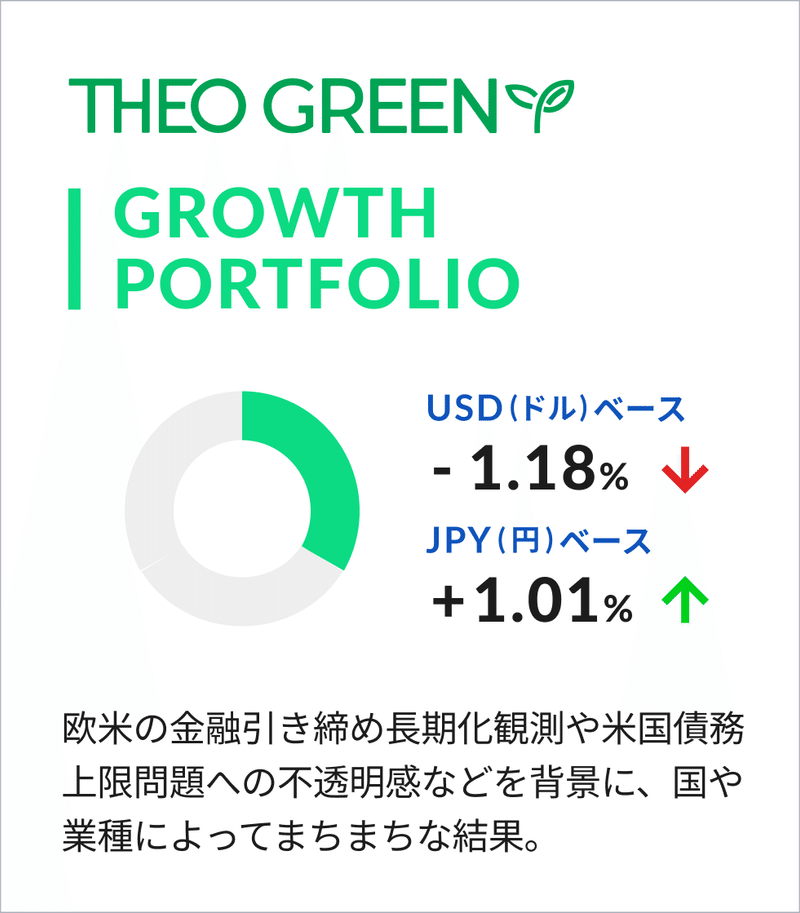

「THEOグリーン」のグロース・ポートフォリオ

グロース・ポートフォリオのグリーン(ESG関連銘柄)は米ドルベースで -1.18%、円ベースでは +1.01%となりました。

5月の世界株式市場は、欧米での金融引き締め長期化観測や米国の債務上限問題への不透明感などを受けて全体としては軟調な推移となりましたが、米国において景気敏感株の一部などが下落した一方で、ハイテク関連など大型成長株が上昇するなど、内容的には国や業種などによりまちまちな展開となりました。

米ドルは対円で上昇しました。雇用統計等の堅調な経済指標を受け、FRBによる利上げ継続への警戒感が強まり、米ドルが円に対して買われる展開となりました。この為替の効果がポートフォリオの円ベースのパフォーマンスにプラス寄与しました。

このような市場環境の中、ポートフォリオで組み入れているESGに着目したETFのパフォーマンスへの寄与度では、北米を除く先進国が比較的大きなマイナスとなり、米国株では大型成長株がプラスとなった一方で大型バリュー株がマイナスとなりました。新興国株式も若干のマイナス寄与となっています。(寄与度は米ドルベース)

6月に入ってからのリアロケーションによるポートフォリオの変更はありません。

欧米の金融引き締め長期化観測や米国債務上限問題への不透明感などを背景に、国や業種によってまちまちな結果。

4月度はドル建ては0.72%、円建ては3.41%でしたが、5月度はドル建ては△1.18%、円建ては1.01%でした。

グロースセクターはドル建てでは△1.01%、円建てでは1.18%とのことで、THEO

グリーン>グロースセクターとなっていますね。

THEOグリーンモードを選択しているため、今日時点のポートフォリオでは、米国ESG株のESGU、北米を除く先進国ESG株のESGD、米国の大型の割安株ESG株のNULV、新興国全体のESG株のESGE、米国の大型株の成長ESG株のNULG、米国ESG株のSUSA、米国の中型の成長ESG株のNUMGの7銘柄を保有しています。

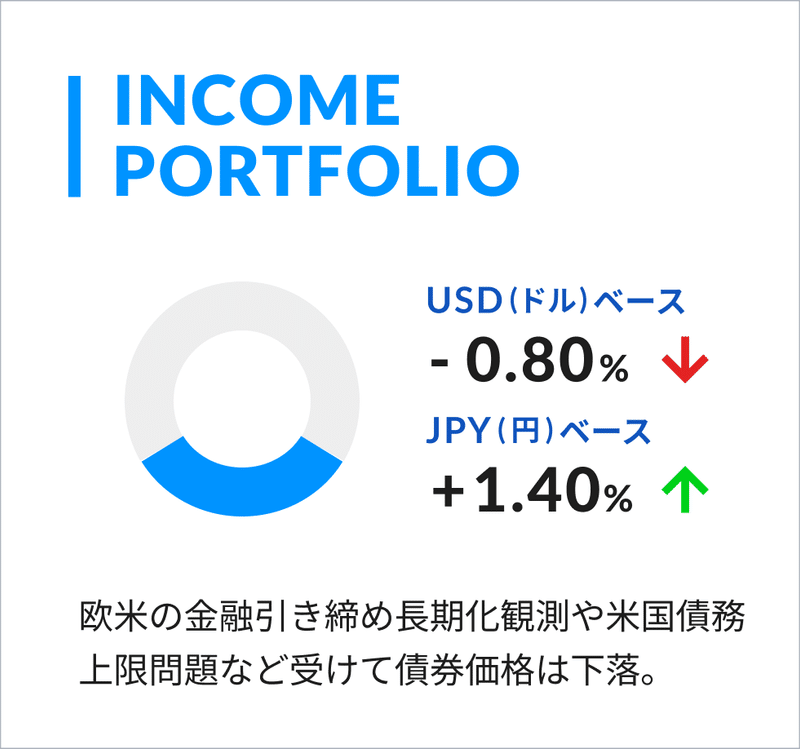

インカム・ポートフォリオ(ICP)

安定した資産成長を目指すため債券を中心に組み入れているインカム・ポートフォリオは米ドルベースで -0.80%、円ベースでは +1.40%となりました。

5月の債券市場は下落しました。米国では、月の前半にFOMC(米連邦公開市場委員会)において0.25%の利上げが決定されたあと、好調な経済指標を背景に利下げ期待の後退や、債務上限問題への懸念の高まりから金利は上昇(債券価格は下落)しました。ただし、月末には債務上限引き上げの合意がなされたことを受けて債券は下落幅を縮小しました。欧州においても、ECB(欧州中央銀行)が0.25%の利上げを実施し、英国での物価指数の高止まりなどによりユーロ圏のインフレ圧力の継続が意識され、追加利上げ観測から金利が上昇しましたが、月末にはドイツの経済指標鈍化による景気減速懸念から金利は低下しました。

米ドルは対円で上昇しました。雇用統計等の堅調な経済指標を受け、FRBによる利上げ継続への警戒感が強まり、米ドルが円に対して買われる展開となりました。この為替の効果がポートフォリオの円ベースのパフォーマンスにプラス寄与しました。

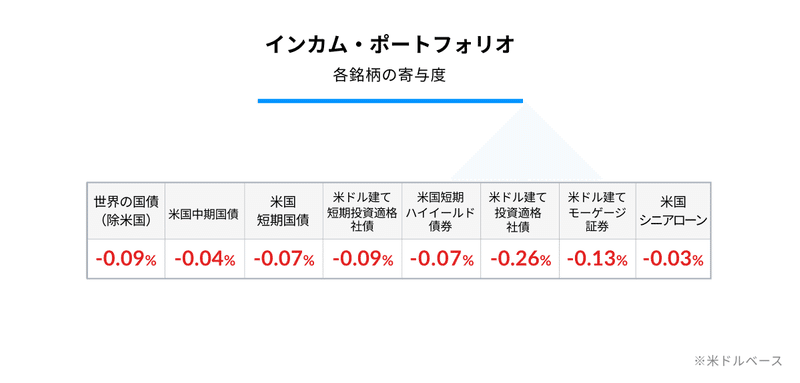

このような市場環境のなか、ポートフォリオで保有するETFのパフォーマンスへの寄与度としては、米ドル建て社債や米国モーゲージ証券などが比較的大きなマイナスとなりました。(寄与度は米ドルベース)

6月に入ってからのリアロケーションによるポートフォリオの変更はありません。

欧米の金融引き締め長期化観測や米国債務上限問題など受けて債券価格は下落。

インカムセクターは4月度はドル建てで0.48%、円建てで3.16%でしたが、5月度はドル建てで△0.80%、円建てで1.40%となっています。

現在、 米ドル建ての残存期間1-3年の投資適格債のISGB、住宅ローン担保証券のVMBS、米ドル建ての残存期間0-5年のハイイールド社債のSJNK、残存期間1-3年の米国債のVGSH、米ドル建ての投資適格の社債のLQD、残存期間3-10年の米国債のVGIT、先進国国債のBWXの7銘柄を保有しています。

保有銘柄から米ドル建ての残存期間1-3年の投資適格債のSPSBがIGSBにスイッチされました。

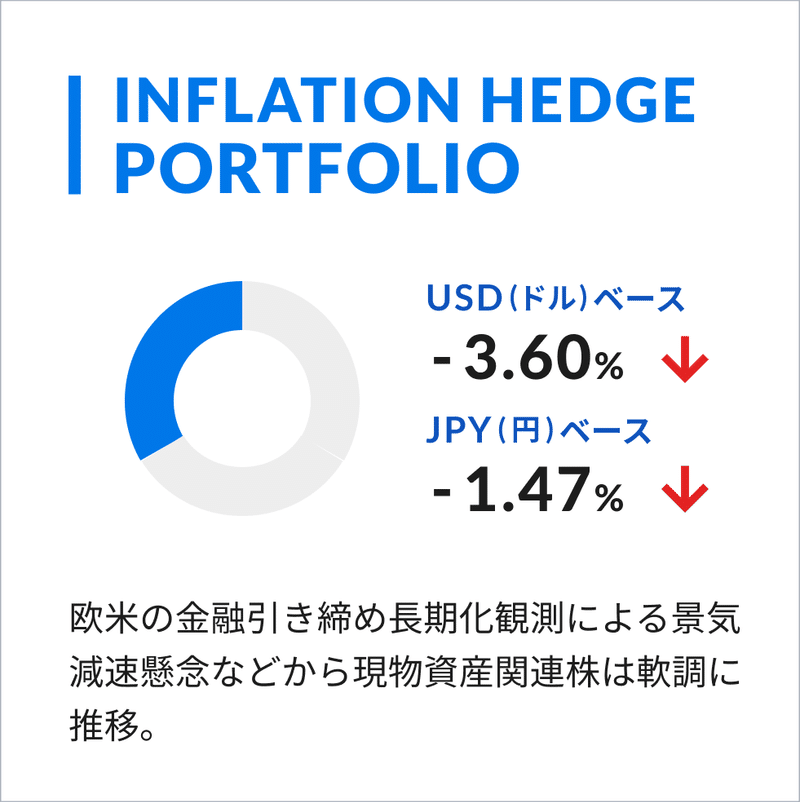

インフレヘッジ・ポートフォリオ(IHP)

物価変動による影響から資産を守る目的のインフレヘッジ・ポートフォリオは米ドルベースで -3.60%、円ベースでは -1.47%となりました。

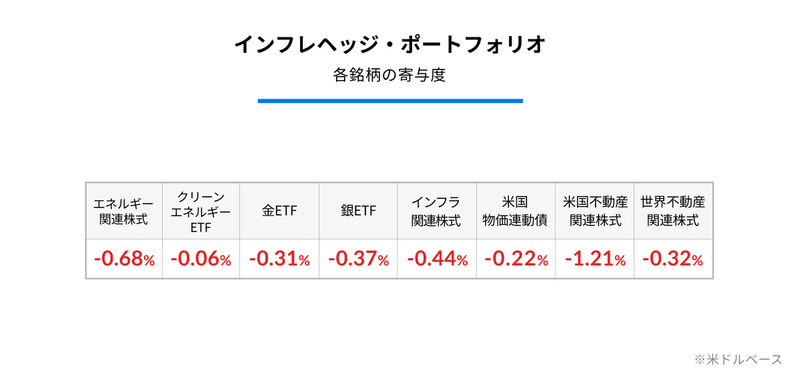

5月のエネルギー関連株式は、米国の金融引き締め長期化観測から景気減速懸念が広がったことや、米国債務上限問題への不透明感、中国の一部景気指標の下振れなどを受けて軟調に推移しました。不動産関連株式も金利の上昇や米国の一部地方銀行の経営不安などから下落しました。貴金属価格も金利上昇や米国ドルが他の主要通貨に対して上昇したことなどから下落しました。

米ドルは対円で上昇しました。雇用統計等の堅調な経済指標を受け、FRBによる利上げ継続への警戒感が強まり、米ドルが円に対して買われる展開となりました。この為替の効果がポートフォリオの円ベースのパフォーマンスにプラス寄与しました。

このような環境下で、ポートフォリオが保有するETFは全体的に下落し、パフォーマンスへの寄与度では組み入れ比率が高い米国不動産関連株式などが比較的大きなマイナスとなりました。(寄与度は米ドルベース)

インフレヘッジ・ポートフォリオの参照指数である輸入物価指数は前月比+2.2%となっています。

6月に入ってからリアロケーションを行い、銀や世界不動産関連株式の組み入れ比率を減らしてインフラ関連株式の比率を上げるなどの比率調整を行いました。

欧米の金融引き締め長期化観測によう景気減速懸念などから現物資産関連株は軟調に推移。

インフレヘッジ・ポートフォリオは、4月度はドル建てで1.20%、円建てで3.91%でしたが、4月度はドル建てで△3.60%、円建てで△1.47%。ただ、ポートフォリオでは1割程度で推移しているので、ほとんど影響はありません。

現在、米国リート・不動産株のXLRE、金のIAU、物価連動国債のVTIP、エネルギー関連株式のIXC、銀のSLV、の5銘柄と変更はありません。

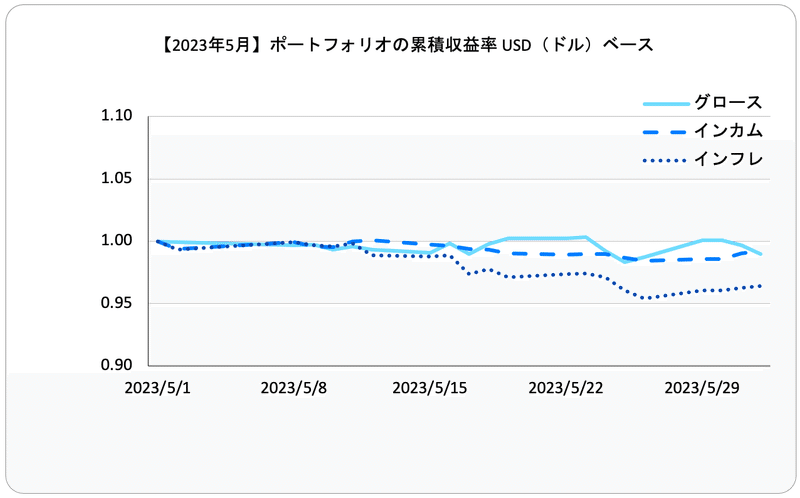

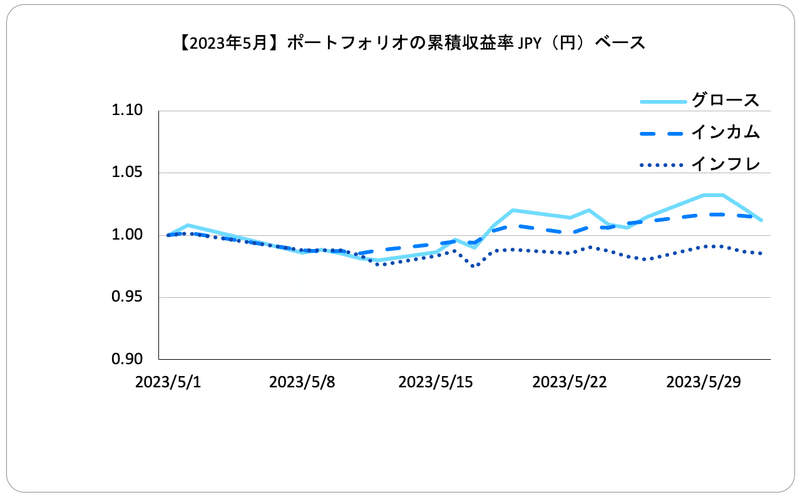

各機能ポートフォリオの累積収益率

ドル建てと円建ての両方の資産収益率の比較です。

※ 上記の各機能ポートフォリオのパフォーマンスおよび運用状況に係るコメントは、当月1ヶ月間を通じた弊社モデルポートフォリオに対するものです。お客様のポートフォリオにおける各機能ポートフォリオ部分は、モデルポートフォリオに基づき運用されます。モデルポートフォリオのパフォーマンスは、運用報酬控除前、税金・取引手数料控除前で計算されています。THEOのお客様のポートフォリオのパフォーマンスは、運用報酬控除後、取引手数料は無料で計算されます。また、月中の入出金や資産残高によっても、そのポートフォリオはモデルポートフォリオとは異なりますので、その運用結果は同一とはなりません。その旨ご留意ください。