こんばんは。

週初めの月曜日、今日は保有銘柄も上げてくれました。

日経平均は365.64円高 (+2.34%)でほっと一息です。

週末にはイギリスの国民投票の結果が出ますので、引き続き神経質な動きでこのまま手放しで上がっていくって感じじゃないでしょうね。

さてさて、今日は積立投信の約定と明治安田アメリカ株式ファンドから運用報告書が届きました。

積立投信の後半の部の約定

先月同様の積立額です。

20,000円を13個の投資信託に細かく分散しているので500円とか600円とかの買い付け金額もあります。

それに比べ、米国の大型株のダウ・ジョーンズインデックスファンドは利上げ動向の前に少し大きく割きすぎているのかなぁ今更ながら感じています。

新興国株型の投資信託が大分下がっているので、もう少し購入金額を上げてもいいのかな。このまま下にずるっと行かなければいいのですけどね。

全体としては17日の約定になるのでほぼ安くなったところでは買えているようです。でも、そろそろ反発してほしいところです。

明治安田アメリカ株式ファンドから運用報告書

こちらは明治安田アメリカ株式ファンドからの運用報告書です。

運用経過

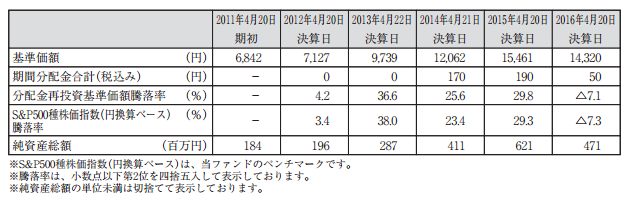

騰落率:△7.1%(分配金再投資ベース)

2011年からの暴騰率のデータ。

直近でマイナスになっているのはこの1年間のみ。この1年間で積み立て始めたんですけどね(笑)。

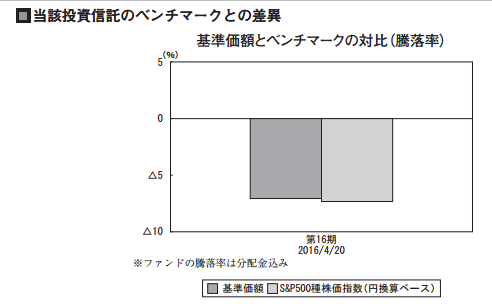

ベンチマークとの差異

ベンチマークの騰落率は△7.3%。

差異は0.2%と思いましたが、0.3%とのこと。分配金込で比較しているからですかね???

あと説明力って言葉、以前にも出てきましたっけ。

補足はあるけど、ピンときません。

当期の基準価額の騰落率(分配金込み)は△7.1%となりました。一方ベンチマーク騰落率は△7.3%となり、騰落率の差異は+0.3%となりました。この差異の主な要因は以下の通りです。

(プラス要因)

・ウェイト上位の「成長性」「収益性」ファクターの説明力がプラスとなり、最終合成ファクターの説明力もプラスとなったこと

(マイナス要因)

・「バリュー指標」「効率性」などの説明力が振るわなかったこと

・信託報酬等のファンドに係る費用を計上したこと

※説明力とは、投資対象ユニバース銘柄について、モデルが示す前月末の個別銘柄の魅力度(アルファ)の順位と、翌月の実際のリターン順位との相関を表した数値です。これがプラス(マイナス)であれば、モデルやファクターが有効(不冴え)だったことを示します。

主な変動要因

ファンドの運用方針に従い「明治安田アメリカ株式マザーファンド」を通じてS&P500種株価指数 採用銘柄を主要投資対象としました。投資対象資産の価格変動等による基準価額の変動要因は以下 の通りとなりました。

期首~ 8月下旬:下落

・中国人民元の突然の切り下げを受けて同国の景気先行き不透明感が広がり世界的に株式相場が急落し、米国株式相場も下落したこと。

8月下旬~ 11月下旬:上昇

・欧州の追加金融緩和観測に加えて、中国で追加金融緩和が決定されるなか、米国で利上げ実施が 見送られたことなどから、米国株式相場が上昇したこと。

11月下旬~期末:下落後、上昇

・中国景気の先行き懸念や原油価格下落などから、米国株式相場が下落したことに加え、円高ドル 安が進行したことは基準価額にマイナスに影響しましたが、2016年2月中旬以降、米国景気の堅 調さを背景に株式相場が回復したこと。

期首から期末まで3分割で状況が説明されていました。

ただ総じては下落なんですよね・・・。

投資環境

外国株式米国株式相場は、中国人民元の突然の切り下げを受けて同国の景気先行き不透明感が広がり世界的に株式相場が急落したことから、2015年8月下旬にかけて下落しました。

その後、欧州の追加金融緩和観測に加えて、中国で追加金融緩和が決定されるなか、米国で利上げ実施が見送られたことなどから11月下旬にかけて相場が上昇しました。

期末にかけては、中国景気の先行き懸念や原油価格下落などから相場が下落する場面もありましたが、米国の利上げペースが緩やかになるとの観測に加えて、米国景気の堅調さなどから相場は回復しました。

ポートフォリオについて

組入れ上位5業種の組入れ比率と組入れ上位5銘柄はこのようになっています。アップルはこちらもで保有していることになっているんですね。3.35%ですけど・・・。

今後の運用方針

明治安田アメリカ株式ファンド

引き続き、S&P500種株価指数採用銘柄を主要投資対象とする「明治安田アメリカ株式マザーファンド」への投資を行います。マザーファンドへの投資比率は高位を保つ方針です。

明治安田アメリカ株式マザーファンド

引き続き、S&P500種株価指数採用銘柄を投資対象とし、同指数をベンチマークとして中長期的にベンチマークを上回る運用成果をあげることを目標に運用を行います。株式の組入比率は高位を維持します。銘柄の選定にあたっては、独自モデルにより算出された最終合成ファクター(個別銘柄の魅力度)に基づきポートフォリオを構築します。

これはマザーファンドの説明だけでいいような・・・。

現在成績は△9.09%。

今のところ、積立投信に設定している金額の全部を債券型に突っ込んでいた方が利益率がよかった状態(*^_^*)

いつになれば普通分配金が受け取れるようになるのでしょうか・・・。

がんばってください!!!