こんばんは。

毎月コツコツ積み立てている投資信託のOne-ドルマネーファンドから運用報告書が届きました。

さてさて、いつものように簡単に確認します。

One-ドルマネーファンドから運用報告書が交付

2023年9月11日決算です。

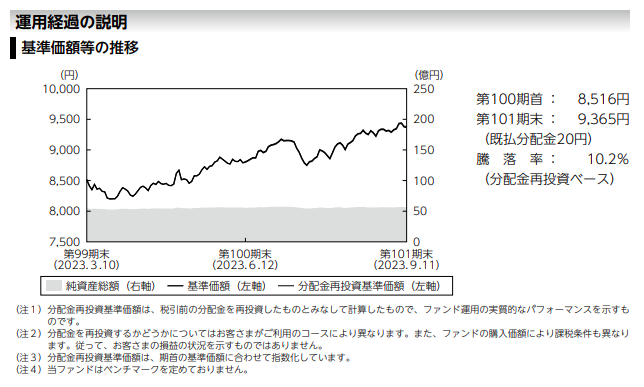

運用経過

騰落率:10.2%

One-ドルマネーファンドは保有している16銘柄の中で上からトータルリターンは10位となっています。今年は騰落率は10.2%、トータルリターンは22.65%で推移しています。

引き続き、毎月1,899円と何とも半端な金額を毎月積み立てています。

来年からは新しいNISAのため、積み立て設定は変更する予定です。

主な変動要因

基準価格の主な変動要因

当作成期間中、日米の金融政策の乖離が再び意識されたことなどを背景とした米ドル高円安や、米国短期国債投資による金利収益が、基準価額の主な上昇要因になりました。

投資環境

米国のインフレ率は低下したものの、まだ目標から距離があることや主要経済指標が概ね強いことなどから、FRB(米連邦準備理事会)がより高い政策金利を長く維持する観測が高まった一方、日本銀行は2023年7月の会合で金融政策を修正したものの、緩和的なスタンスを維持しました。こうした金融政策の乖離が意識されたことなどから、米ドルは対円で上昇しました。

FRBが2023年3月、5月、7月に利上げを実施したことから、米国短期国債利回りは上昇(価格は下落)しました。

主な変動要因は毎回簡潔です。

今後の運用方針

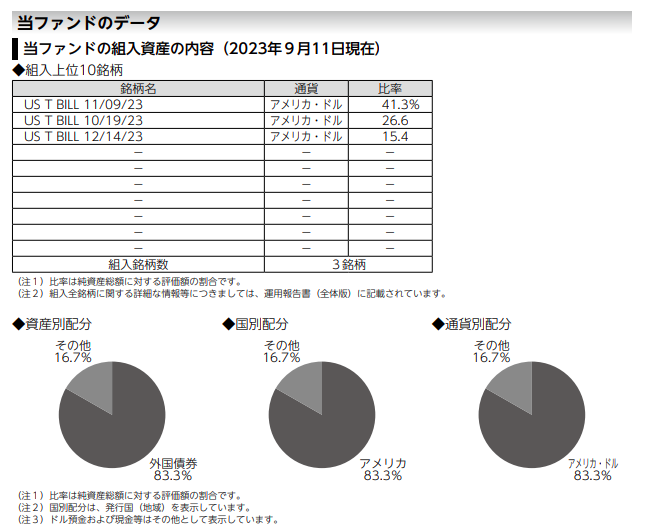

今回は組入銘柄は3銘柄となっています。資産の区分はドル預金、現金がその他として表示されています。前回に比べ、外国債券の保有比率が79.2%→83.3%と変動しています。

今後の運用方針

当面の間、日米の金利差が引き続き円安要因になる一方、FRBによる利上げが終了に近づくことと、日本銀行による金融政策修正に対する思惑が円高要因になり得ると見ており、米ドルは対円で一進一退の動きになると予想します。短期債の運用については、期待リターンの高い債券を中心に運用する方針です。また、流動性確保の観点から、引き続き資産の一定割合を外貨預金で保有する方針です。

前回同様、米ドルは対円で一進一退の動きになると予想とのことです。

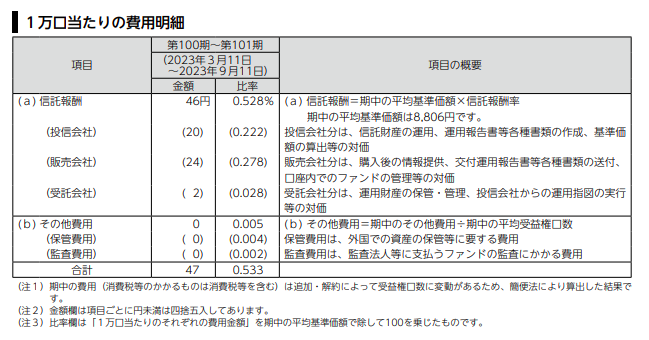

1万口当たりの費用明細

2023年3月11日から2023年9月11日までの運用コストです。

185日間なので、それぞれの数字に365/185日を掛けると1年間の実質コストが求められます。

1年間の実質コストは0.533% × 365 ÷ 185 ≒ 1.051%となっています。

米国債中心の他の銘柄にスイッチングしたいと思いつつほったらかしで推移しています。新しいNISAは債券を積み立て設定から除外する予定なので、保有分のみをこのまま放置予定です。

投資信託はSBI証券と楽天証券でコツコツ積み立て中です