こんばんは。

毎月1回のTHEOの運用レポートです。今月もTHEOからのメルマガでちゃんと確認しています。

さてさて、さらっと振り返ります。

2021年5月運用レポート

グロース・ポートフォリオ(LGP)

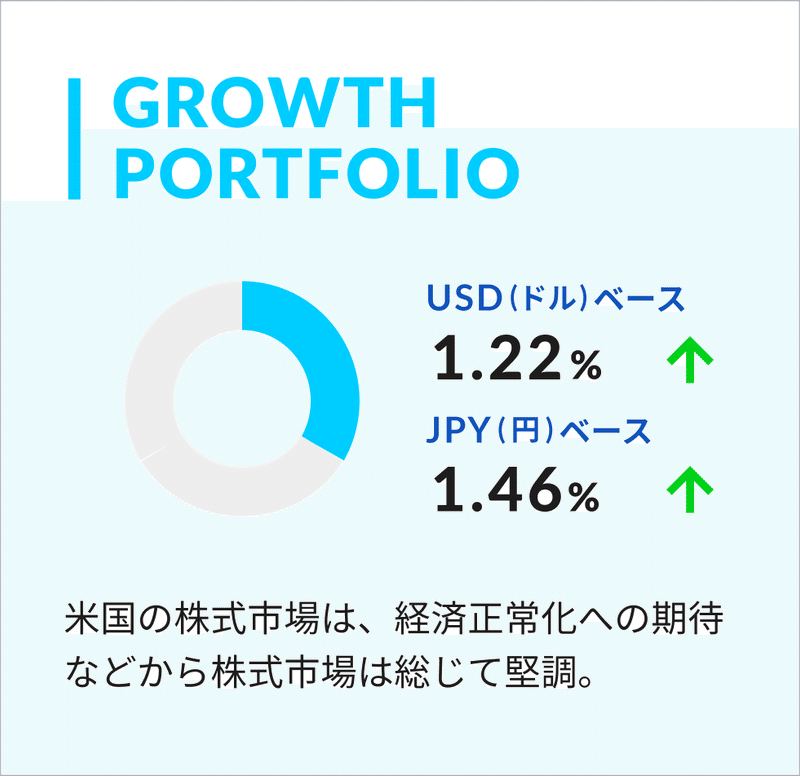

3つの機能ポートフォリオのうち、成長株式を中心として組入れているグロース・ポートフォリオは米ドルベースで+1.22%の上昇、円ベースでは+1.46%の上昇となりました。

米国の株式市場は、引き続き経済正常化への期待などから株式市場は総じて堅調でした。前半は賃金上昇によりインフレ圧力が意識される展開となりましたが、FRB(米連邦準備制度理事会)が物価上昇は一時的であるとの見解を示していたことなどから、金利は比較的安定していました。新型コロナウイルスの爆発的感染拡大がピークアウトしたインドは急騰、反面台湾では感染拡大により株式市場は軟調な展開となりました。国内株はビットコインの急落などが重しとなったものの、米インフラ投資報道などにより上昇しました。

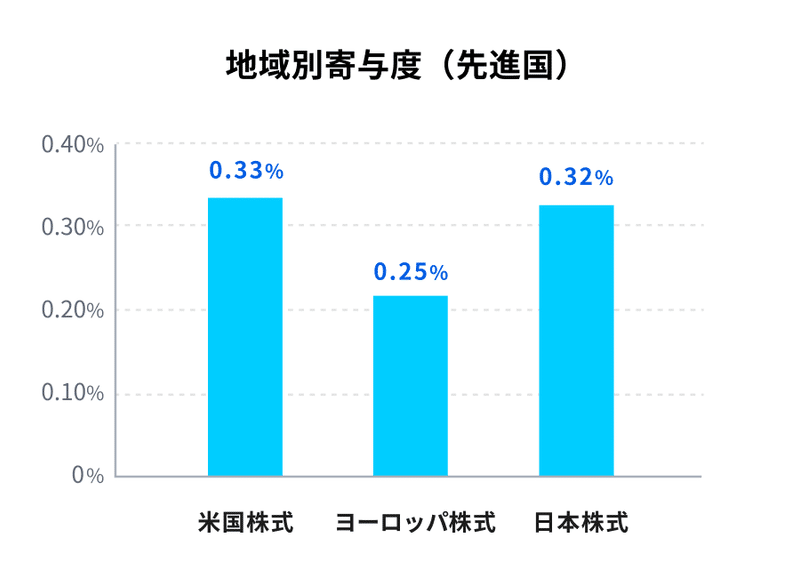

グロース・ポートフォリオは、米国株式が+0.33%になるなど先進国のすべての地域でプラスの寄与となりました。

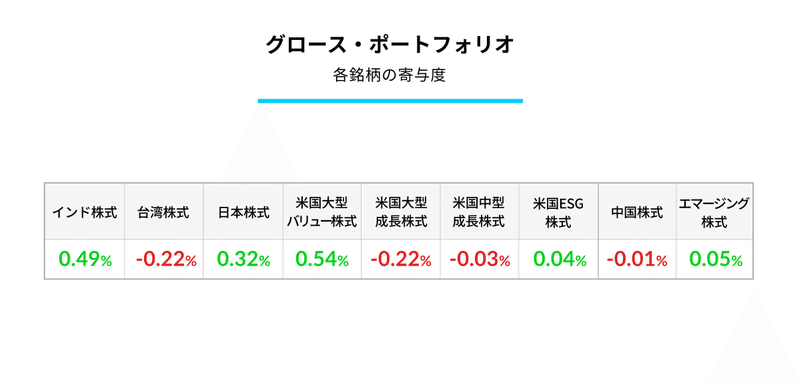

また、新興国のうちインド株式については+0.49%と堅調であった一方で、台湾株式は-0.22%とマイナス寄与となりました。日本株式については+0.32%となりました。米国市場の内訳では、米国大型バリュー株式は+0.54%と堅調な一方、米国大型成長株式は-0.22%、米国中型成長株式は-0.03%と、成長株については全般にマイナスの寄与となりました。また、米国ESG株式については+0.04%の寄与となりました。

なお、当月においては、リアロケーションを行いポジションの変更を行いました。

米国の株式市場は、経済正常化への期待などから株式市場は総じて堅調。

今月も米ドル建て、円建てともに堅調でした。グロース・ポートフォリオは米ドルベースで1.22%、円ベースでは1.46%。

今日時点のポートフォリオでは、ユーロ圏の大型株のVGK→日本を除くアジア太平洋地域の先進国の大型・中型株のEPPとなっています。

現在、米国成長株のSPYG、米国の大型の割安株のVTV、日本株のEWJ、中国大型株のFXI、台湾の大型・中型株のEWT、新興国株式のVWO、インド株のEPI、日本を除くアジア太平洋地域の先進国の大型・中型株のEPP、米国割安株のSPYVの9銘柄を保有しています。

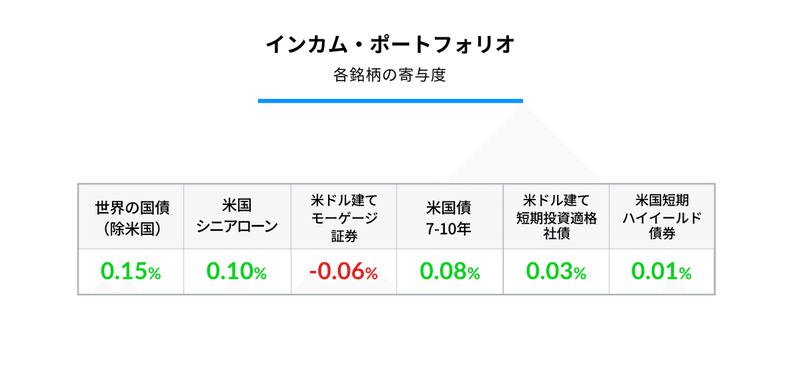

インカム・ポートフォリオ(ICP)

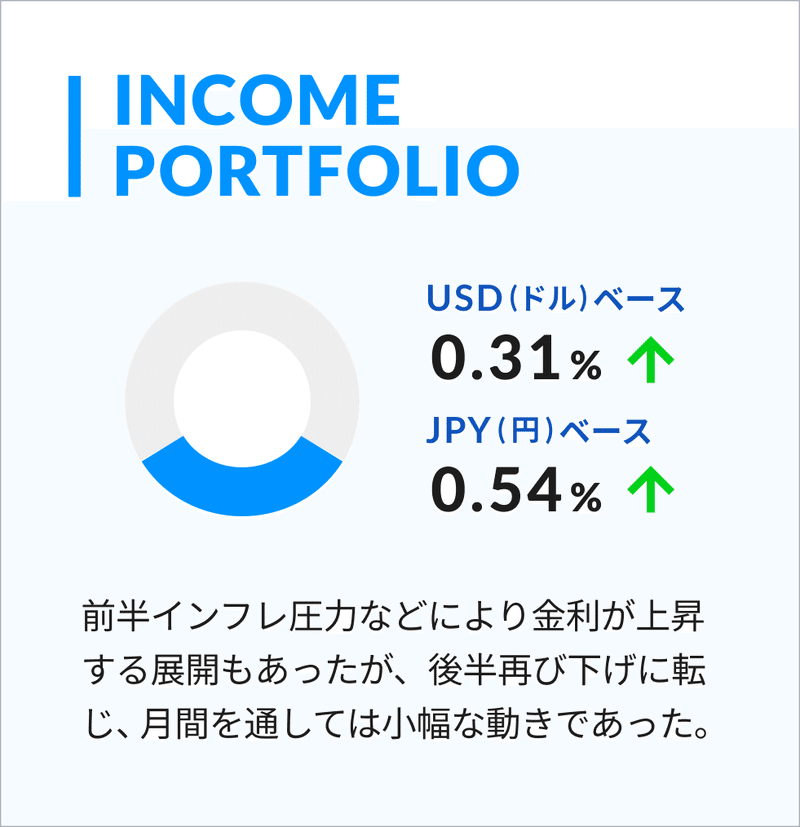

安定した資産成長を目指すため債券を中心に組み入れているインカム・ポートフォリオは米ドルベースで+0.31%の上昇、円ベースでは+0.54%の上昇となりました。

5月の金利は安定的でした。前半インフレ圧力などにより金利が上昇する展開もありましたが、後半にかけて再び下げに転じたため、月間を通しては小幅な動きとなりました。主に先進国ではワクチン接種の進展などによる経済再稼働への期待、賃金上昇など金利上昇圧力があるものの、FRBの金利政策変更への慎重な見方などもあり、一方的に金利が上昇する展開とはなりませんでした。

このように、金利は安定的であったことから保有銘柄の価格も小幅な値動きとなり、寄与度も限定的となりました。世界国債が+0.15%とプラスの寄与となったほか、信用度の比較的に高いシニアローンが+0.10%、反面モーゲージ証券が-0.06%とマイナスの寄与となりました。

前半インフレ圧力などにより金利が上昇する展開もあったが、後半再び下げに転じ、月間を通しては小幅な動きであった。

インカムセクターはドルベース、円ベースともにプラス推移、今月は米ドルベースで0.31%、円ベースでは0.54%の上昇となっています。

今日時点のポートフォリオでは、米ドル建ての投資適格債のSPAB→米ドル建ての残存期間1-3年の投資適格債のSPSBにスイッチされていますが、3割程度のインカムセクターはあまり影響はありません。

現在、米ドル建ての残存0-5年のハイイールド社債のSJNK、住宅ローン担保証券のVMBS、残存期間3-10年超の米国債のVGIT、残存期間10年超の米国債のSPTL、先進国国債のBWX、米ドル建ての残存期間1-3年の投資適格債のSPSBの6銘柄を保有しています。

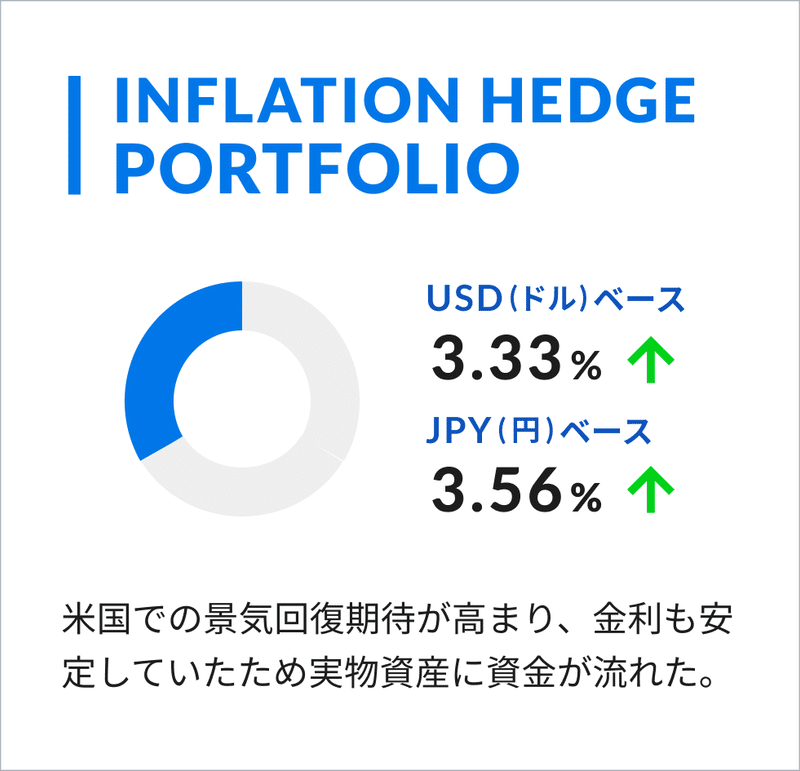

インフレヘッジ・ポートフォリオ(IHP)

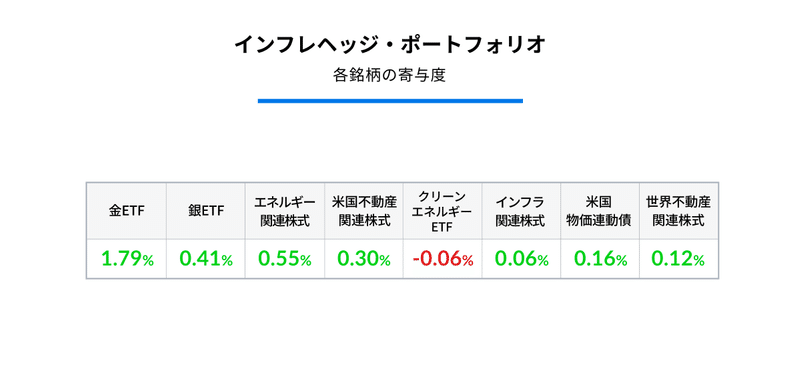

物価変動による影響から資産を守る目的のインフレヘッジ・ポートフォリオは米ドルベースで+3.33%上昇し、円ベースでは+3.56%上昇しました。

米国ではワクチン接種の進展により経済活動の再開が進み、景気回復期待が高まっています。賃金が上昇傾向にありインフレ圧力も出ている反面、FRBは金利政策変更には慎重な見方を示していたことなどもあり、金利上昇へはつながりませんでした。またビットコインの急落などもあり、金、銀といった実物資産への資金の流れもあったものと考えられます。

その結果、実物資産関連、エネルギー関連の株式も上昇傾向にありました。金や銀など貴金属に関連する株式が、それぞれ+1.79%、+0.41%のプラスの寄与と好調でした。またエネルギー関連株が+0.55%、米国不動産関連株式が+0.30%とプラスに寄与した一方、クリーン・エネルギー関連株式は-0.06%とややマイナスに寄与しました。

なお、インフレヘッジ・ポートフォリオの参照指数である輸入物価指数は前月比2.16%の上昇となっています。

米国での景気回復期待が高まり、金利も安定していたため実物資産に資金が流れた。

インフレヘッジ・ポートフォリオは米ドルベースで3.33%下落し、円ベースでは3.56%上昇となっています。先月はドルベースでは大きく下落していましたが、反発しています。

全体のポートフォリオに対して1割程度で推移しているインフレヘッジセクターは、米国リート・不動産株のXLRE、金のGLDM、エネルギー関連株式のIXC、物価連動国債のVTIPの4銘柄の保有となっています。先月と特に変更はありません。

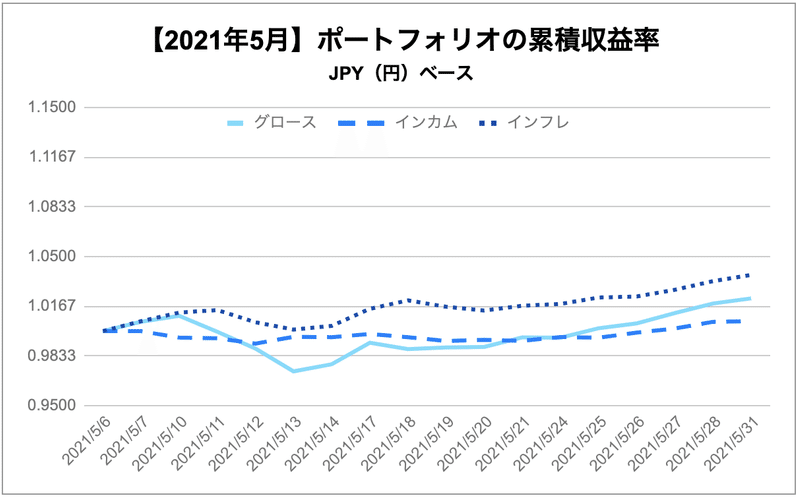

各機能ポートフォリオの累積収益率

円建てとドル建ての両方の資産収益率の比較です。

トータルでは前月と大きな変化はなく推移しています。まだまだ売却は行わずに様子見を続けています。

※上記の各機能ポートフォリオのパフォーマンス及び運用状況に係るコメントは、当月1ヶ月間を通じた弊社モデルポートフォリオのものです。お客様のポートフォリオにおける各機能ポートフォリオ部分は、モデルポートフォリオに基づき運用されます。モデルポートフォリオのパフォーマンスは、運用報酬控除前、税金・取引手数料控除前で計算されています。THEOのお客様のポートフォリオのパフォーマンスは、運用報酬控除後、取引手数料は無料で計算されます。また、月中の入出金や資産残高によっても、そのポートフォリオはモデルポートフォリオとは異なりますので、その運用結果は同一とはなりません。その旨ご留意ください。

ロボアドバイザーの口座開設はこちらから