こんばんは。

毎月1回のTHEOの運用レポートです。今月もTHEOからのメルマガでちゃんと確認しています。さてさて、簡単に確認です。

2020年8月運用レポート

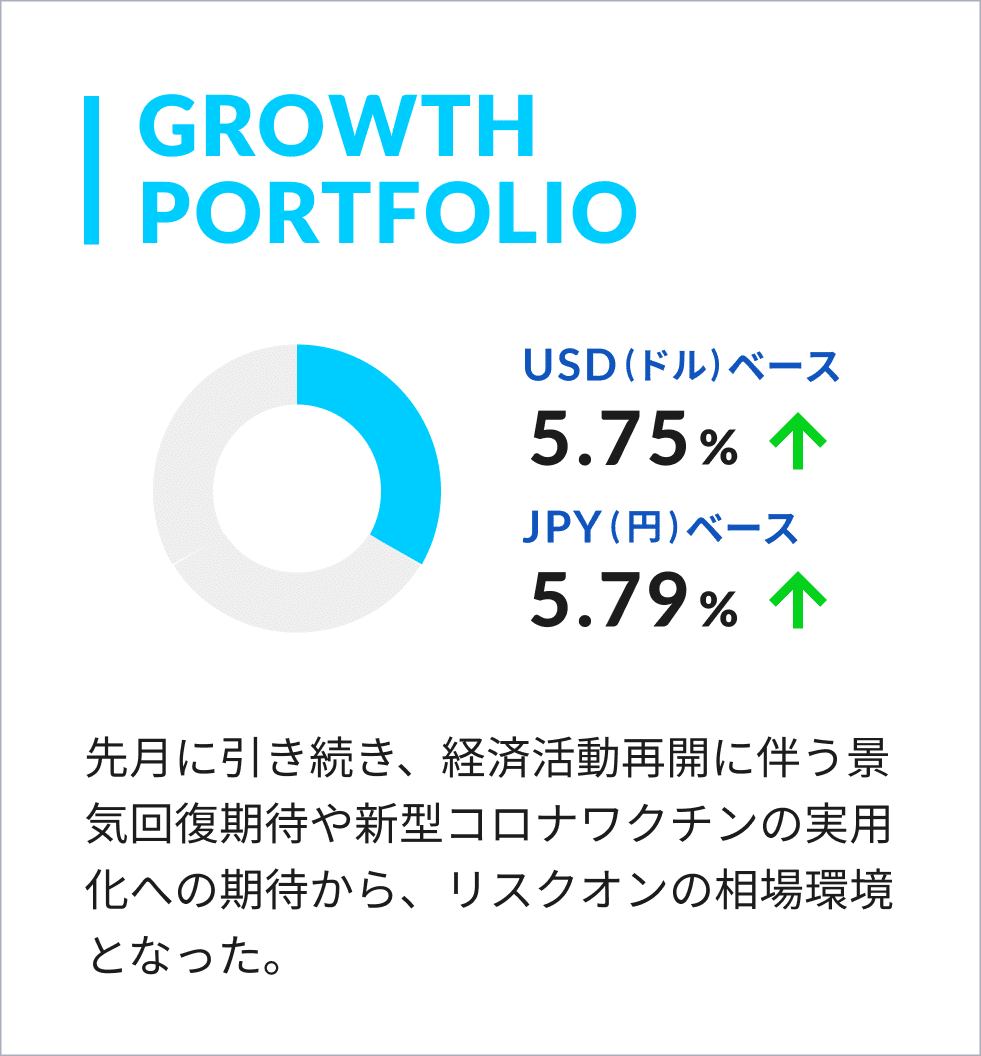

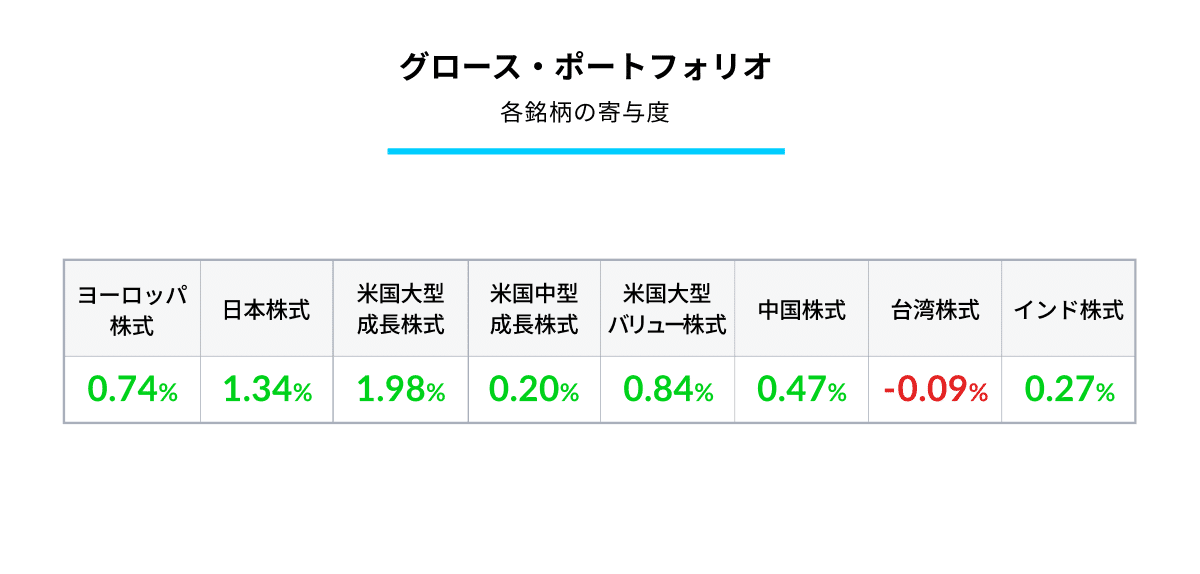

グロース・ポートフォリオ(LGP)

成長株式を中心に組み入れたグロース・ポートフォリオは米ドルベースで5.75%の上昇、円ベースでは5.79%の上昇となりました。世界の株式市場は、7月に引き続き、経済活動再開に伴う景気回復期待や新型コロナワクチンの実用化への期待から、リスクの高い資産へ資金が流れやすい相場環境となりました。また、米中対立の激化が懸念されましたが、大手IT企業の好決算が株価を牽引するかたちで、米国株を中心に、先進国および発展途上国の株式市場は総じて上昇しました。

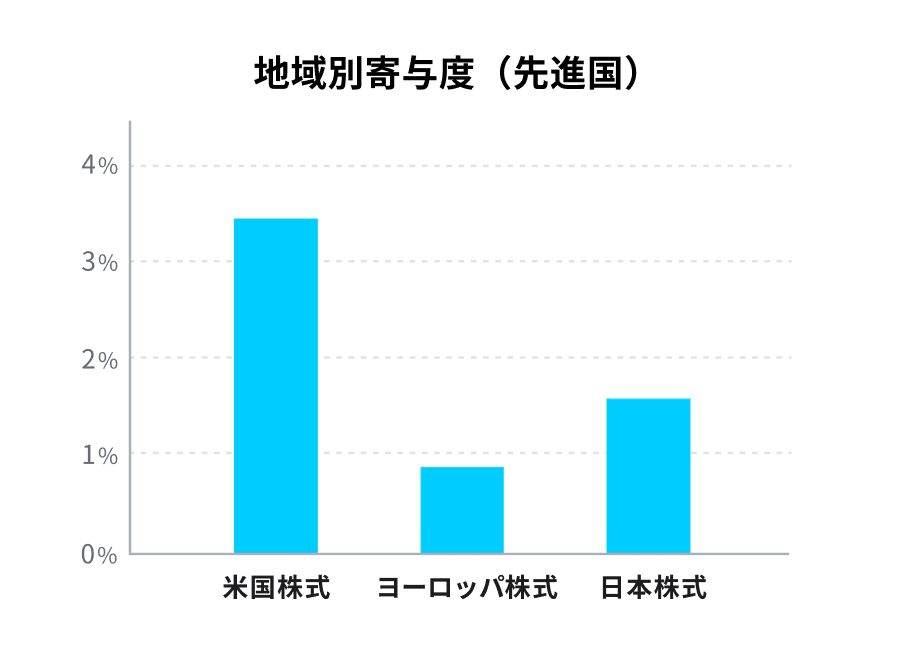

地域別の寄与度をみると、米国株式が3.02%、ヨーロッパ株式が0.74%、日本株式が1.34%のプラス寄与となりました。

米国市場の内訳では、GAFAいわゆるグーグル、アップル、ファイスブック、アマゾンなど巨大IT企業が組入れられている米国大型成長株式が1.98%と特に高く、その他、米国中型成長株式が0.20%のプラス寄与となりました。また、インテルや製薬大手ファイザーなどを含む米国大型バリュー株式については0.84%のプラス寄与となりました。

その他、新興国市場も総じて好調であり、中国株式は0.47%、インド株式は0.27%のプラス寄与となりました。一方、台湾株式については0.09%のマイナス寄与となりました。

8月においては、組入れ見直しであるリアロケーションによるポートフォリオの変更はありませんでした。

先月に引き続き、経済活動再開に伴う景気回復期待や新型コロナワクチンの実用化への期待から、リスクオンの相場環境となった。

新型コロナショックから8月も引き続き反発、リスクオン相場継続です。5か月連続のプラス推移となりました。グロース・ポートフォリオは米ドルベースで5.75%、円ベースでは5.79%のプラス推移です。

今月から少しだけ運用レポートが変更されていますね。グロース・ポートフォリオではこれまでのコメントに加え、地域別寄与度、各銘柄の寄与度の項目が新設されました。

また、リアロケーション等のポートフォリオの変更について、分かりやすいコメントが最後に追記されています。これまでは文章中には記載がありましたが、今回からの変更は断然見やすいですね。

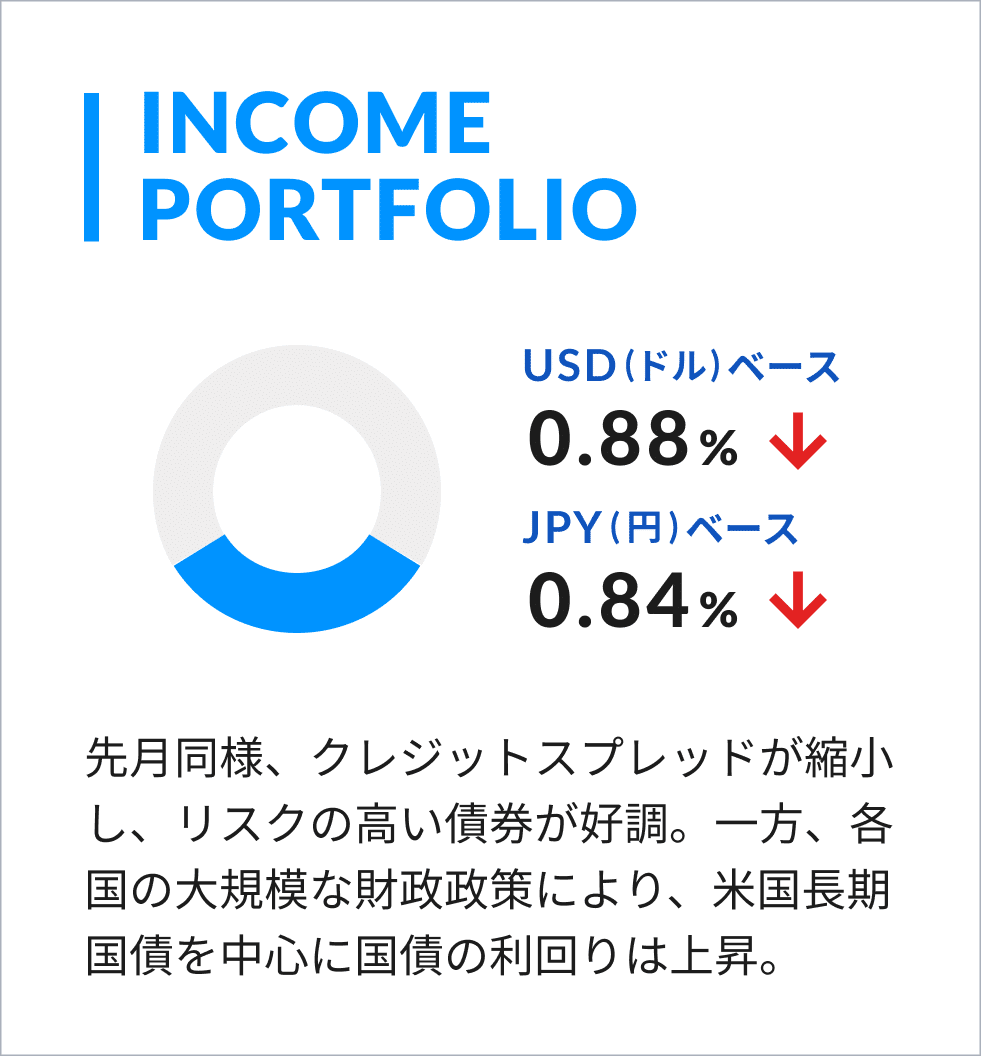

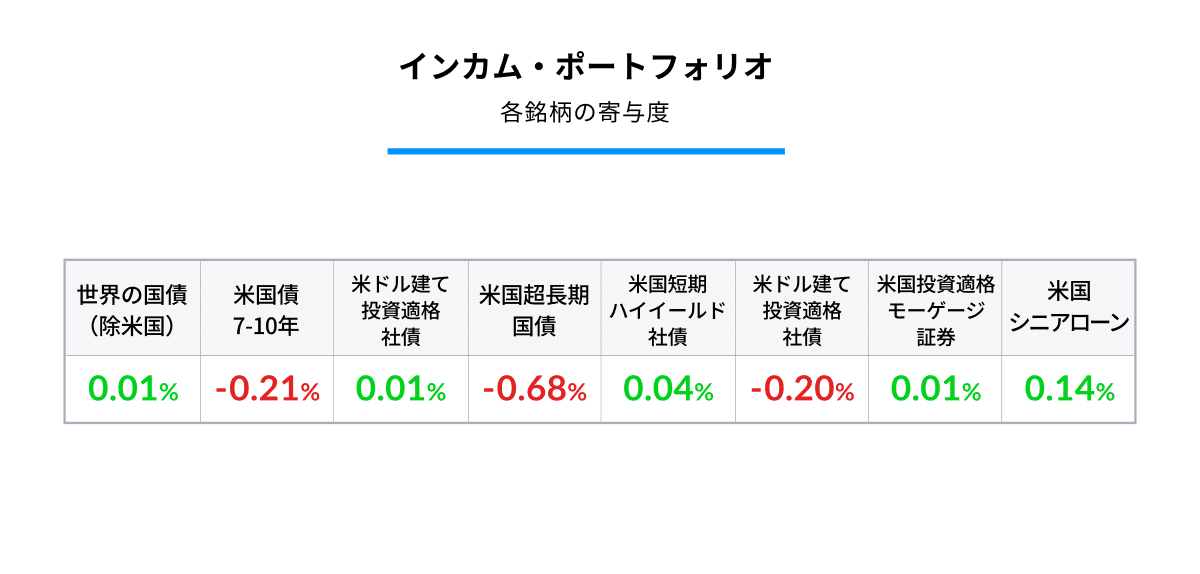

インカム・ポートフォリオ(ICP)

安定した資産成長のため債券を中心に組入れたインカム・ポートフォリオは米ドルベースで0.88%下落し、円ベースでは0.84%の下落となりました。

7月に引き続き、リスクの高い資産へ資金が流れやすい相場環境の中、高リスクな債券が好調でした。一方で、大規模な財政政策が各国で行われており、米国では財源確保のために過去最大の国債の増発が発表されたことから需給の悪化が懸念され、米国長期国債を中心に国債の利回りは上昇しました。

その結果、比較的満期の長い米ドル建て社債は0.20%のマイナス寄与、米国7-10年国債は0.21%のマイナス寄与、また、米国超長期国債については0.68%のマイナス寄与となりました。その他、米ドル建て短期ハイイールド債券は0.04%のプラス寄与、米ドル建てシニアローンについては0.14%のプラス寄与となりました。

この結果、ポートフォリオにおける平均デュレーションは7.37年に減少、ボンドイールド平均は2.03%に減少しました。

8月においては、組入れ見直しであるリアロケーションによるポートフォリオの変更はありませんでした。

先月同様、クレジットスプレッドが縮小し、リスクの高い債券が好調。一方、各国の大規模な財政政策により、米国長期国債を中心に国債の利回りは上昇。

インカム・ポートフォリオは米ドルベースで0.88%下落し、円ベースでは0.84%のマイナス推移でした。インカムセクターは為替の影響もあり、ドル建てと円建てではマチマチな動きをしていましたが、今月はいずれもマイナス推移だったようですね。

グロースセクターのように、地域別寄与度はありませんが、各銘柄の寄与度はこちらも新設されています。こちらもリアロケーションによるポートフォリオの変更の有無についての記載がありますね。

このセクターは自分のポートフォリオは全体の3割程を資産運用方針としています。大半は投資適格債のSPABで、そのほかの保有銘柄はVMBS、SJNK、BWXと合わせて4銘柄、毎月分配金を頂ける銘柄のみとなっています。

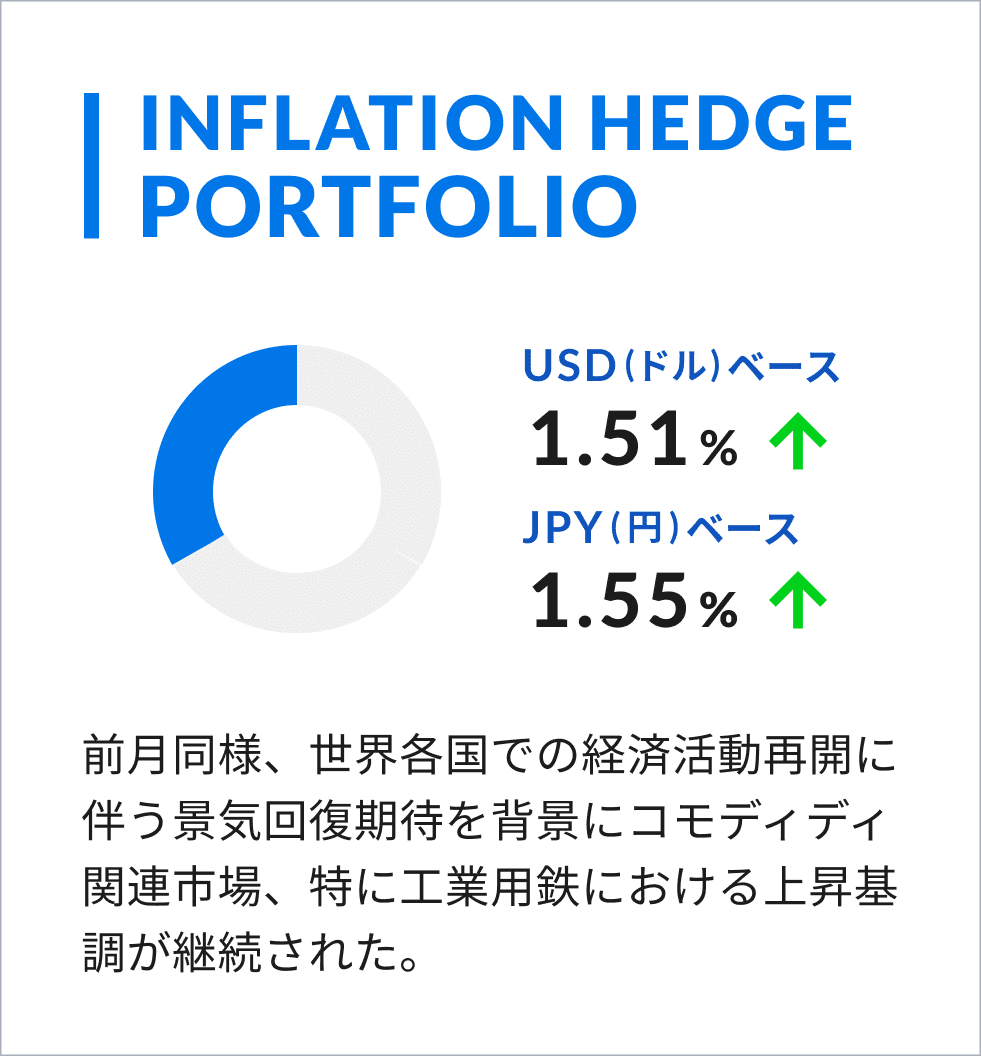

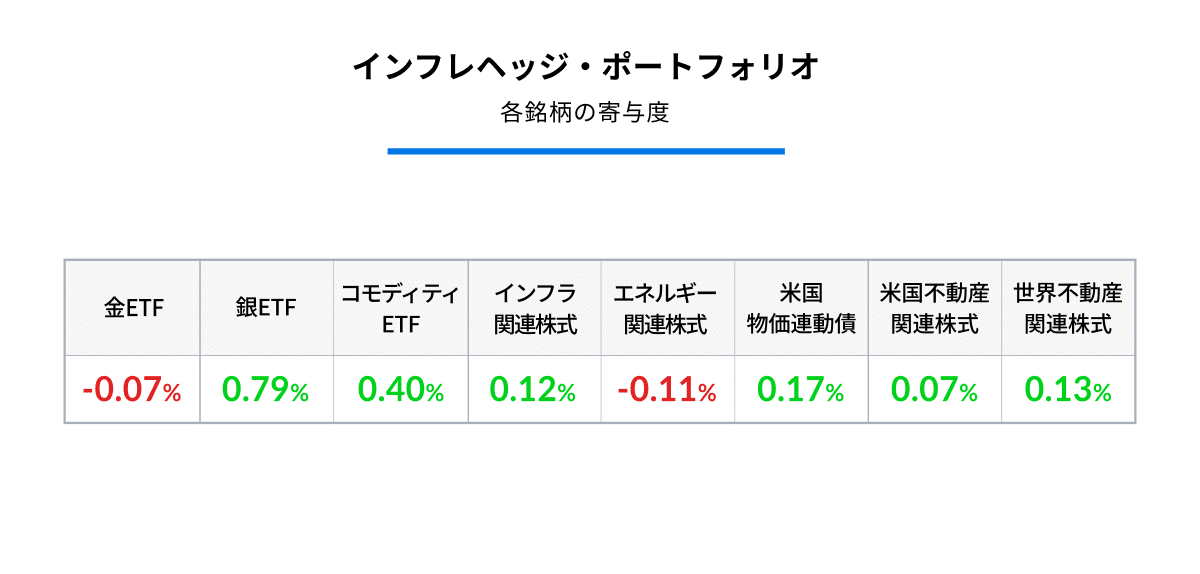

インフレヘッジ・ポートフォリオ(IHP)

物価変動による影響から資産を守る目的のインフレヘッジ・ポートフォリオは米ドルベースで1.51%上昇し、円ベースでは1.55%上昇しました。

7月に引き続き、世界各国での経済活動再開に伴う景気回復期待を背景にエネルギーや貴金属などを含むコモディディ関連市場では、特に工業用貴金属における上昇基調は継続しました。その結果、コモディティETFが0.40%、銀が0.79%のプラス寄与となりました。物価連動債については、アメリカの中央銀行にあたるFRB=連邦準備制度理事会が物価上昇率2%超を容認する新たな「平均物価目標」を発表し、市場内でのインフレへの期待が高まったことなどもあり、0.17%のプラス寄与となりました。

加えて、好調であった株式市場に牽引される形で不動産関連株式も堅調に推移し、米国不動産関連株式が0.07%、世界不動産株式が0.13%、インフラ関連株式は0.12%のプラス寄与となりました。その他、エネルギー関連株式については、主要組み入れ銘柄である石油大手エクソンモービルがダウ工業株30種平均より除外され、顧客管理ソフトウエア大手セールスフォース・ドットコムが新規に加わるというニュースを受けたことなどもあり、0.11%のマイナスとなりました。

なお、インフレヘッジ・ポートフォリオの参照指数である輸入物価指数については前月比1.23%の上昇となっています。

8月においては、コモディティETFを売却し、新たにクリーン・エネルギー関連株式を購入しました。その他には、物価連動債の比重を下げ、金及び銀の比重を高めました。

前月同様、世界各国での経済活動再開に伴う景気回復期待を背景にコモディティ関連市場、特に工業用鉄における上昇基調が継続された。

インフレヘッジ・ポートフォリオは米ドルベースで1.51%上昇し、円ベースでは1.55%のプラス推移となっています。こちらも大幅増ではないものの、8月はプラス推移となっています。

各銘柄の寄与度がこちらも記載があり、やはり一覧で見やすくなっています。

今回はコモディティETFを売却し、クリーン・エネルギー関連株式ETFを購入してスイッチが行われたようですね。また、物価連動債ETFの比重を下げ、貴金属ETFの比重を高めたとのことで、簡単にスイッチングの内容を把握できるようになりましたね。

全体のポートフォリオに対して10%程度で推移しているインフレヘッジセクターは、自分のポートフォリオに大きな影響は特にないんですけどね(笑)。

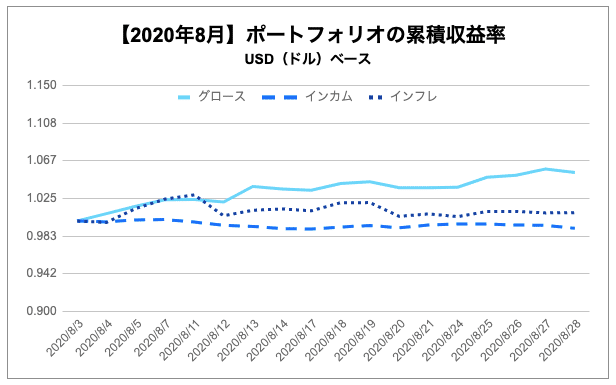

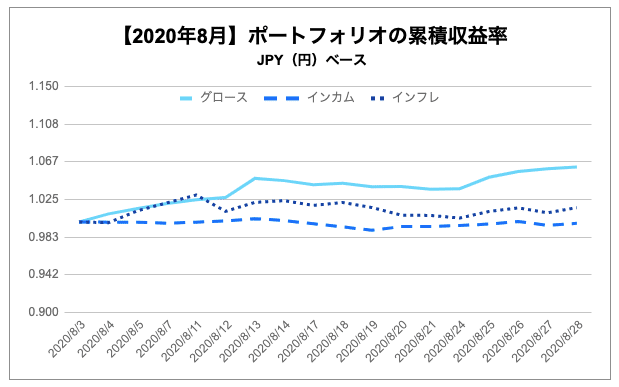

各機能ポートフォリオの累積収益率

円建てとドル建ての両方の資産収益率の比較です。

8月もグロース、インフレヘッジ、インカムセクターのトータルではプラス推移となっています。特にこの並びで比較するとグロースが頭一つ抜けて堅調ですね。

個人的にはもう少し含み益推移をして、収益的に頑張ってもらいたいところなんですが・・・。やはり毎月コツコツの積み立てに対して含み益がちょっと少ないですよね。自分でETFを購入するのも一つの手なんでしょうが、THEOさんにお任せしていたら自分の知らないETFに投資してくれるというメリットはありますからね。

もう少し収益があればうれしいですが、引き続き、将来的な長い目で毎月のコツコツ積み立てを行っています。

※上記の各機能ポートフォリオのパフォーマンス及び運用状況に係るコメントは、当月1ヶ月間を通じた弊社モデルポートフォリオのものです。モデルポートフォリオは、THEOの運用方針に基づき、弊社が実際に運用しているものです。各機能ポートフォリオは、300万円以上の資産残高となっています。モデルポートフォリオのパフォーマンスは、配当再投資、運用報酬控除前、税金・取引手数料控除後で計算されています。THEOのお客様のポートフォリオのパフォーマンスは、運用報酬控除後、取引手数料は無料で計算されます。また、月中の入出金や資産残高によっても、そのポートフォリオはモデルポートフォリオとは異なりますので、その運用結果は同一とはなりません。その旨ご留意ください。

ロボアドバイザーの口座開設はこちらから