こんばんは。

SBI証券で信用口座を開設してみました。昨日申し込みを行いましたが、さくっと今日の午前中には口座開設完了していました。

帰宅中の電車の中でふと思い立ってスマホから開設申し込みを行ったのですが、こんなに簡単に審査って下りるんですね。現状、SBI証券で利用実績があるってことが大きいんでしょうけど。あっという間ですね。

口座開設した理由はブログ界隈でよく見かける優待クロス取引をしてみたいなぁって思ってですね。結構楽しそうに優待紹介をしているのを見かけて、やってみようって。クロス取引についてはこれから改めて勉強します。ただその前に余裕資金を作るところから始めないくては(*´ω`*)

さてさて、今回は楽天-楽天・全米株式インデックス・ファンドから運用報告書の交付です。

楽天-楽天・全米株式インデックス・ファンドから運用報告書が交付

2018年07月17日決算です。

楽天-楽天・全米株式インデックス・ファンド

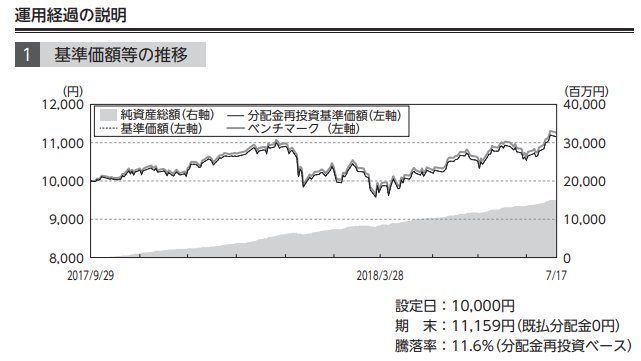

運用経過

騰落率:11.6%

楽天-楽天・全米株式インデックス・ファンドの設定日が2017年9月29日ですから、今回が初めての運用報告書となります。第1期の騰落率は11.6%。

今年の1月から毎月500円ずつ購入しています。今日現在の損益は8.09%。SBI証券で購入している24銘柄中で成績は上から10位、ここ最近中盤あたりをうろうろしています。

主な変動要因

基準価額の主な変動要因

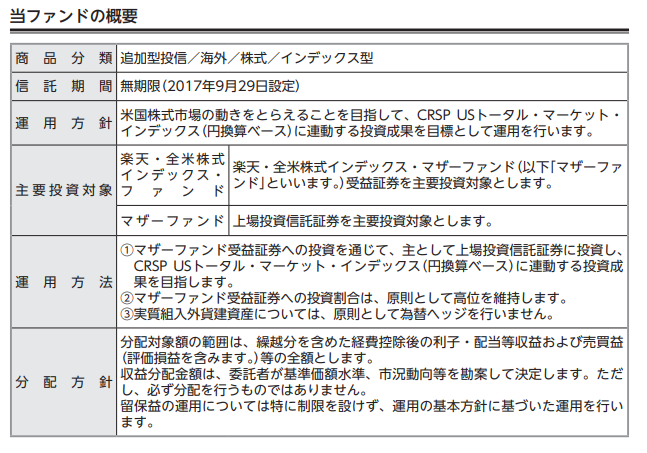

当ファンドは「楽天・全米株式インデックス・マザーファンド」受益証券(以下、「マザーファンド」)を通じて米ドル建ての「バンガード®・トータル・ストック・マーケットETF」(以下、「投資先ETF」)を実質的な投資対象とするため、投資先ETFの価格変動および米ドル/円相場の動向が基準価額の主な変動要因となります。

当期の投資先ETFは、2018年1月下旬まで大きく上昇したのち、2018年2月にまとまって下落したものの、その後は徐々に騰勢を取り戻し、期末までに2月の調整分をほぼ埋め合わせる上昇を見せました。米ドル/円相場は、期前半に米ドル安/円高が進んだものの、後半に入ると反転して円安基調となり、期末には設定日とほぼ同水準での推移となりました。

投資環境について

当期の米国株式市場は、2018年1月下旬までほぼ一本調子で上昇する展開でした。米国景気や企業業績への楽観やトランプ政権の減税を中心とする税制改革への期待が株価を押し上げました。しかし、株価が大きく上昇する過程で高値警戒感が強まるなか、米長期金利の一段の上昇を受けて2018年2月はまとまった株価調整となりました。その後は、トランプ政権の保護主義的な通商政策に伴う貿易摩擦激化への懸念が継続的に株価の重しとなった一方で、成長期待が高い主要ハイテク株や収益基盤の中心が国内にあり貿易問題の影響を相対的に受けにくいとされる小型株への力強い資金流入が続いたことから、株式市場全体としては揉み合いながらも上昇基調での推移となりました。

当期の米ドル/円相場は、期前半は、米長期金利の上昇にもかかわらず、日本銀行の将来的な出口戦略への思惑や、トランプ政権の拡張的な財政政策に伴う財政悪化リスクへの警戒、2018年2月以降の株価調整を受けたリスク回避姿勢の広がり等を背景に、米ドルは対円で大きく下落しました。しかし、4月以降の米ドル/円相場は従来の米長期金利動向との関係(米長期金利の上昇が進むと米ドル高/円安となる傾向)に回帰するかたちとなり、米長期金利が高止まりするなか、円安方向に振れる展開となり

ました。

年初は確かに急落でしたね。春先まではじりじりと右肩下がりでしたが、春以降は反転に転じ期末に合わせたように高値まで戻ってきました。為替に影響されるので、円安傾向になるのは大歓迎ですね。

今後の運用方針

引き続きマザーファンドを通じて、投資先ETFの組入比率を高位に維持します。

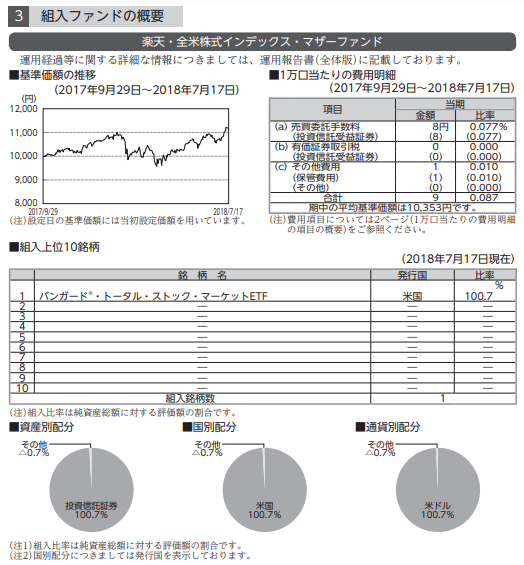

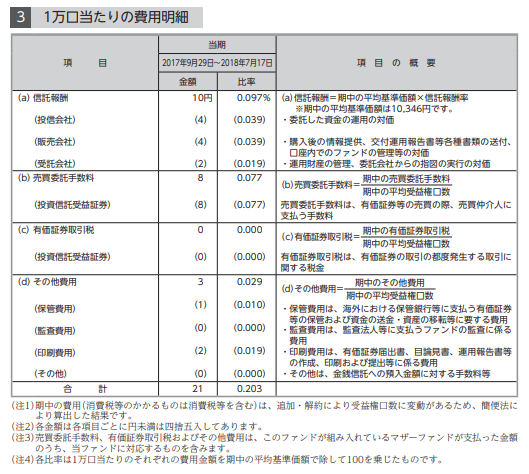

1万口当たりの費用明細

1年間ではなくて2017年9月19日から2018年7月17日までの292日間のコスト表です。1年間の実質コストは各数値に365/292を掛けたら求められますね。

1年間の実質コストは0.203% × 365/292 = 0.25375%

信託報酬は年0.1296%(税抜0.12%)、実質的に負担する運用管理費は年0.1696%(税込)程度*とありましたが、若干上振れしていますね。もちろん、0.25%でも十分安いんですけどね。

引き続き、コツコツ積み立てを継続していきます!!