こんばんは。

毎月1回のTHEOの運用レポートです。今月もTHEOからのメルマガでちゃんと確認しています。分かりやすいように、専門用語等を使わない表現でのマンスリーレポート、動画解説も掲載されるようになっています。

さてさて、簡単に確認です。

2020年12月運用レポート

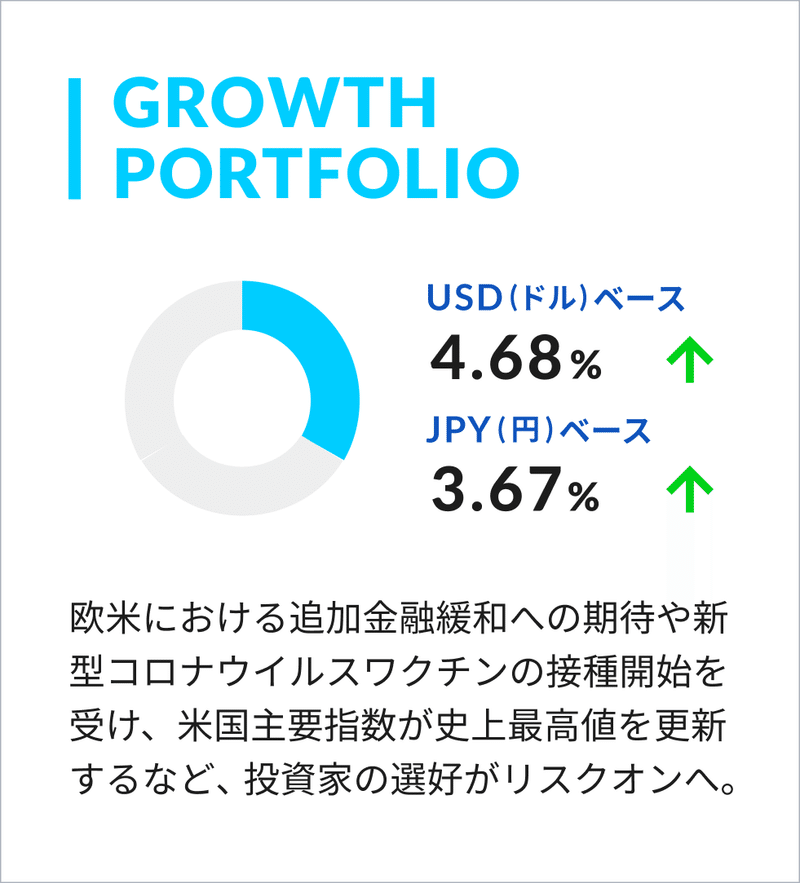

グロース・ポートフォリオ(LGP)

グロース・ポートフォリオは米ドルベースで4.68%の上昇、円ベースでは3.67%の上昇となりました。

12月において、欧米における追加金融緩和への期待や新型コロナウイルスワクチンの接種開始を受け、米国主要指数が史上最高値を更新するなど、リスクオンの相場環境となりました。

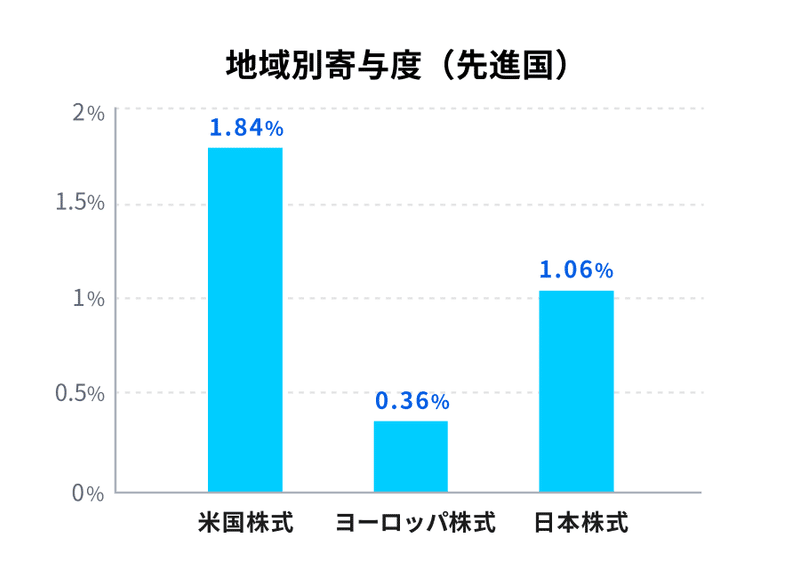

地域別の寄与度をみると、米国株式が1.84%、ヨーロッパ株式が0.36%、日本株式が1.06%のプラス寄与となりました。

また、中国株式からの寄与は0.03%に留まった一方、インド株式は0.75%、台湾株式が0.64%のプラス寄与となりました。米国市場の内訳では、米国大型成長株式が0.76%、米国中型成長株式が0.20%、米国大型バリュー株式が0.71%、米国ESG株式が0.17%のプラス寄与となりました。

当月においては、リアロケーションによるポートフォリオの変更はありませんでした。

欧米における追加金融課湾への期待や新型コロナウイルスワクチンの接種開始を受け、米国主要指数が史上最高値を更新するなど、投資家の選好がリスクオンへ。

先月は米ドル建て、円建てともに10%桁超えのプラス推移でしたが、今月も引き続き、グロース・ポートフォリオは米ドルベースで4.68%、円ベースでは3.67%と前月には敵いませんが、それでもしっかりとプラス推移です。

12月も引き続き、リアロケーションによるポートフォリオの変更はなかったようです。今日時点では米国成長株のSPYG、日本株のEWJ、米国の大型の割安株のVTVT、中国大型株のFXI、インド株のEPI、台湾の大型・中型株のEWT、ユーロ圏の大型株のFEZ、米国割安株のSPYVの8銘柄を保有しています。

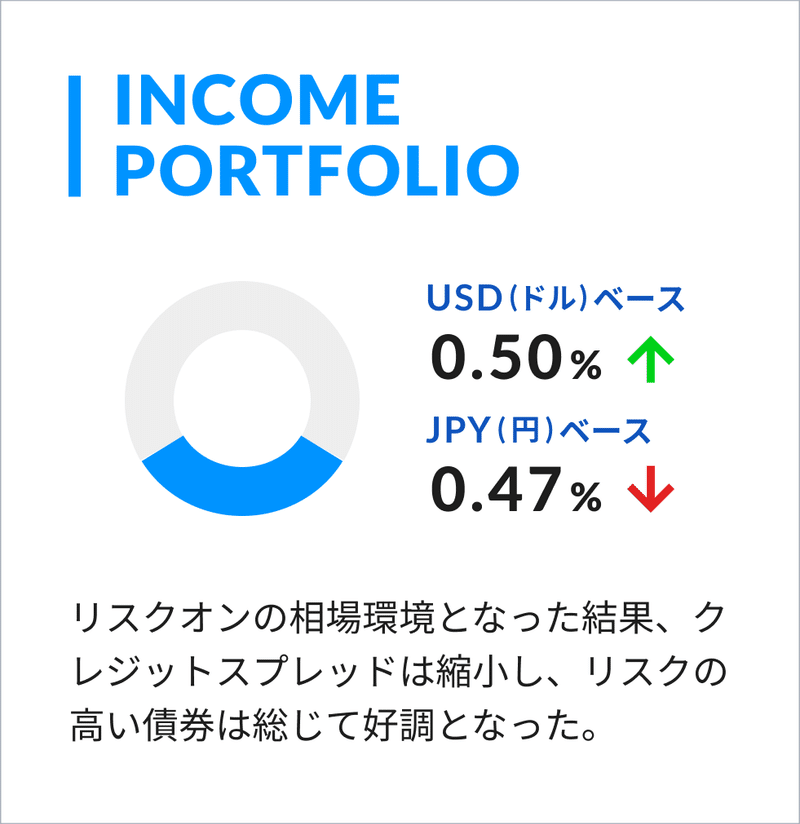

インカム・ポートフォリオ(ICP)

インカム・ポートフォリオは米ドルベースで0.50%上昇し、円ベースでは0.47%の下落となりました。

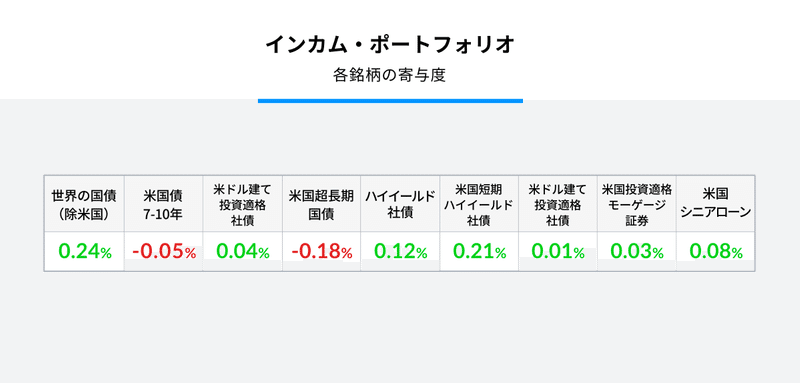

12月において、欧米における追加景気支援策への期待並びに新型コロナウイルスワクチンの接種開始を受け、リスクオンの相場環境となりました。その結果、クレジットスプレッドは縮小し、リスクの高い債券は総じて好調となりました。また、各国で前月同様に短期的な景気の先行き見通しが悪化する中、インフレ懸念や中長期的な景気回復への期待から米国短期国債金利は低下した一方で、米国長期国債は上昇しました。

その結果、クレジットリスクの高い債券である米ドル建てハイイールド債券は0.12%、米ドル建て短期ハイイールド債券は0.21%、米国シニアローンは0.08%とプラス寄与しました。同様に米ドル建て投資適格社債は0.01%、米ドル建てモーゲージ証券は0.03%のプラス寄与となりました。その他、米ドル建て短期投資適格社債は0.04%のプラス寄与、円高による影響を受けたことから世界の国債(米国除く)が0.24%のプラス寄与となりました。他方で、国債金利が上昇したことから、満期の長い債券が不調であり、米国7-10年国債は0.05%、米国超長期国債は0.18%のマイナス寄与となりました。

当月においては、米ドル建てハイイールド債券、米国7-10年国債並びに世界の国債(米国除く)及び米ドル建て投資適格社債、米ドル建て短期投資適格社債の組入れ比率を下げ、米国シニアローン及び米国超長期国債の組入れ比率を高めました。

この結果、保有銘柄内での平均デュレーションは7.47年に上昇、ボンドイールド平均は1.87%に上昇しました。

リスクオンの相場環境となった結果、クレジットスプレドは縮小し、リスクの高い債券は総じて好調となった。

インカムセクターは先月はそれぞれ、小幅に反発していましたが、今月は、インカム・ポートフォリオは米ドルベースで0.50%上昇し、円ベースでは0.47%の下落となっています。

当月においては、米ドル建てハイイールド債券、米国7-10年国債並びに世界の国債(米国除く)及び米ドル建て投資適格社債、米ドル建て短期投資適格社債の組入れ比率を下げ、米国シニアローン及び米国超長期国債の組入れ比率を高めたようですが、自分のポートフォリオでは特に大きな変更はありませんでした。

このセクターは自分のポートフォリオは全体の3割程を資産運用方針としています。今日現在で、米ドル建ての投資適格債のSPAB、米ドル建ての残存0-5年のハイイールド社債のSJNK、住宅ローン担保証券のVMBS、残存期間10年超の米国債のSPTL、先進国国債のBWX、5銘柄を保有しています。

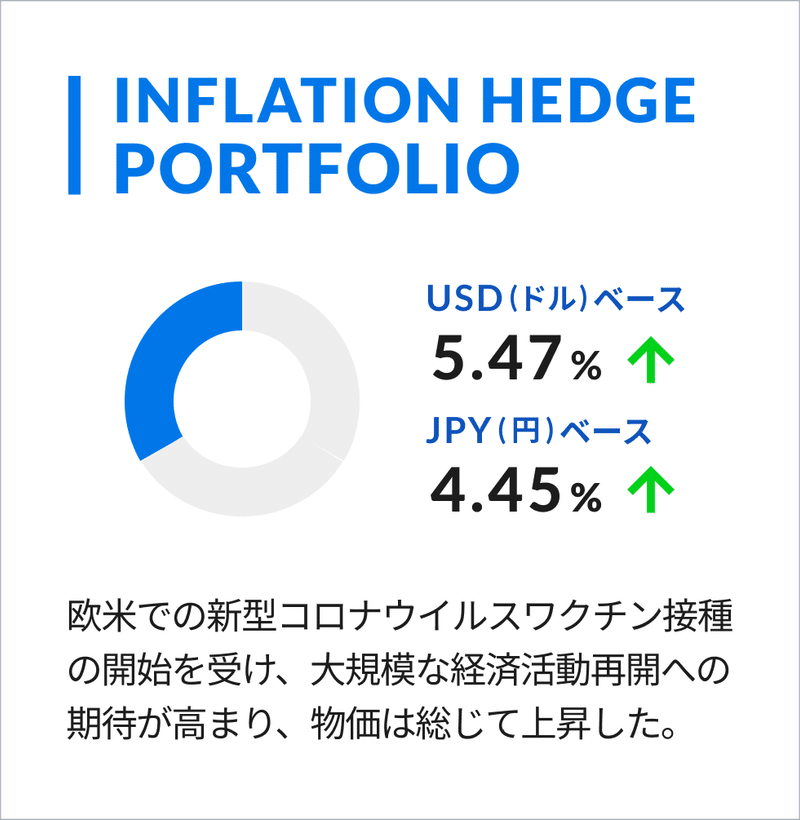

インフレヘッジ・ポートフォリオ(IHP)

インフレヘッジ・ポートフォリオは米ドルベースで5.47%上昇し、円ベースでは4.45%上昇しました。

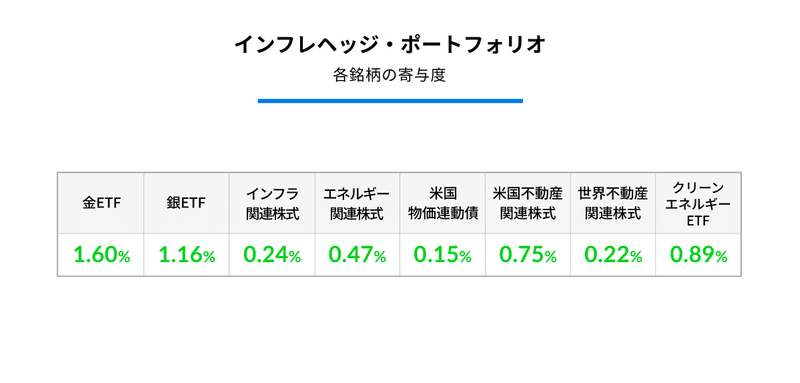

12月において、欧米での新型コロナウイルスワクチン接種の開始を受け、大規模な経済活動再開への期待が高まり、物価は総じて上昇しました。このようなリスクオンの相場環境を受けて、市場内での現金化志向が弱まり、貴金属は好調となりました。その中でも、経済活動再開に伴い、工業用の鉄としての需要が高まっている銀が特に好調でした。また、短期的な景気の先行き見通し悪化による米国国債金利の低下から相対的に魅力度が増した不動産関連株式も好調でした。

このような市況の中、前月同様に再生可能エネルギー関連企業への資本流入が顕著であり、クリーン・エネルギー関連株式は0.89%のプラス寄与となりました。また、原油価格上昇に後押しされる形で、エネルギー関連株式は0.47%のプラス寄与となりました。不動産関連として、米国不動産関連株式は0.75%、世界不動産関連株式は0.22%、インフラ関連株式は0.24%の上昇となりました。さらに、金が1.60%、銀が1.16%と貴金属からの寄与が特に顕著となりました。また、中長期的なインフレ懸念が高まる中、物価連動債も好調であり0.15%のプラス寄与となりました

なお、インフレヘッジ・ポートフォリオの参照指数である輸入物価指数は前月比1.93%の上昇となっております。

当月においては、銀の組入れ比率を下げ、物価連動債の組入れ比率を上げました。

欧米での新型コロナウイルスワクチン接種の開始を受け、大規模な経済活動再開への期待が高まり、物価は総じて上昇した。

先月に引き続き、米ドル建て、円建てともにプラス推移となっています。インフレヘッジ・ポートフォリオは米ドルベースで5.74%上昇し、円ベースでは4.45%上昇でプラス推移となっています。グロース、インカム、インフレヘッジの3セクターとも12月も比較的堅調だったようですね。

3ヵ月連続で同じような組み入れ比率の入れ替えをしているようですが、今月は先月と逆に、金、銀の組入れ比率を下げ、物価連動債の組入れ比率を上げたとのこと。自分のポートフォリオのインフレヘッジセクターは金のAIUが今月も購入されているようですが・・・。そのほかは特に大きな動きはありませんでした。

全体のポートフォリオに対して1割程度で推移しているインフレヘッジセクターは、米国リート・不動産株のXLRE、金のAIU、エネルギー関連株式のIXC、物価連動国債のVTIPの4銘柄の保有となっています。

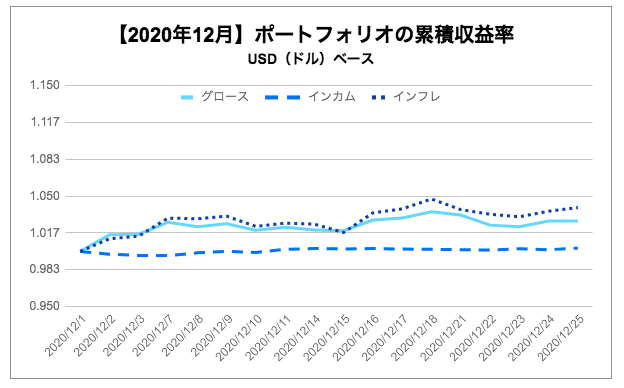

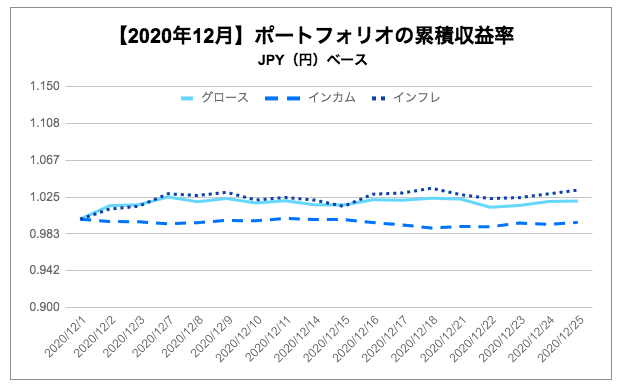

各機能ポートフォリオの累積収益率

円建てとドル建ての両方の資産収益率の比較です。

12月はインカムセクターの円建ベース以外は全てプラス推移です。特にグロース、インフレヘッジセクターは今月もしっかりと上昇しています。

ちょっと解約を考えることもありますが、もう少し様子を見てみたいと思います。

※上記の各機能ポートフォリオのパフォーマンス及び運用状況に係るコメントは、当月1ヶ月間を通じた弊社モデルポートフォリオのものです。モデルポートフォリオは、THEOの運用方針に基づき、弊社が実際に運用しているものです。各機能ポートフォリオは、300万円以上の資産残高となっています。モデルポートフォリオのパフォーマンスは、配当再投資、運用報酬控除前、税金・取引手数料控除後で計算されています。THEOのお客様のポートフォリオのパフォーマンスは、運用報酬控除後、取引手数料は無料で計算されます。また、月中の入出金や資産残高によっても、そのポートフォリオはモデルポートフォリオとは異なりますので、その運用結果は同一とはなりません。その旨ご留意ください。

ロボアドバイザーの口座開設はこちらから