こんばんは。

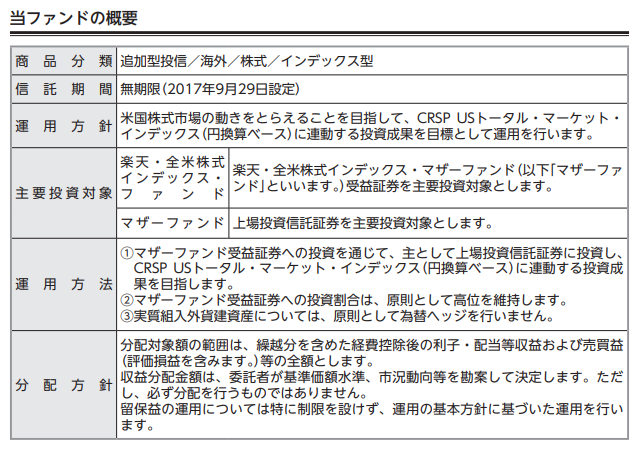

さてさて、今回は楽天-楽天・全米株式インデックス・ファンド運用報告書から運用報告書の交付です。

楽天-楽天・全米株式インデックス・ファンドから運用報告書が交付

2022年7月15日決算です。

楽天-楽天・全米株式インデックス・ファンド

運用経過

騰落率:7.1%

楽天-楽天・全米株式インデックス・ファンドからの運用報告書は今回が5回目となります。前回の騰落率は44.4%と大幅に上昇していましたが、今回は7.1%なっています。普通に銀行金利なんかと比較するとすごくいい数字ですが、昨年を知っていると寂しく感じちゃいますね。

2018年1月から2019年8月まで毎月500円ずつ、以降は1650円ずつ購入しています。今日現在のトータルリターンは45.67%。SBI証券で購入している21銘柄中で上から4位の成績となっています。

主な変動要因

基準価額の主な変動要因

当ファンドは「楽天・全米株式インデックス・マザーファンド」受益証券(以下、「マザーファンド」)を通じて米ドル建ての「バンガード®・トータル・ストック・マーケットETF」(以下、「投資先ETF」)を実質的な投資対象とするため、投資先ETFの価格変動および米ドル/円相場の動向が基準価額の主な変動要因となります(マザーファンドを通じて純資産総額の一部を実質的に海外株価指数先物に投資している

ため、海外株価指数先物の価格変動の影響も受けます)。

当期の投資先ETFは大きく下落したものの、米ドル/円相場で、米ドルが対円でより大幅に上昇したため、基準価額は前期末比で上昇しました。

投資環境について

当期の米国株式市場は、2021年中は堅調地合いを保ったものの、2022年は下落圧力が強まる局面が繰り返され、前期末比ではまとまって下落しました。

2021年中は、FRB(米連邦準備制度理事会)による金融政策正常化に対する警戒感、サプライチェーン(供給網)の混乱や原油価格の上昇などを背景としたインフレ率の高進、新型コロナウイルス・オミクロン変異株の感染拡大やそれに伴う世界的な行動制限の再開への懸念などから調整色を強める場面があったものの、米国経済が力強い回復を続けていることや多くの企業が事前予想を上回る良好な決算を発表したことなどを背景に、米国株式市場は上昇基調を保ちました。

しかし、2022年に入ってからは、長引くサプライチェーンの混乱やロシアによる軍事侵攻を受けたウクライナ情勢を巡る不透明感、資源価格の上昇などを背景に世界的にインフレへの警戒感が一段と強まるなか、FRBをはじめとする主要中央銀行による継続的な利上げが行われたほか、中国でのゼロ・コロナ政策の継続による経済活動停滞や原材料価格高騰なども背景に、世界的に景気減速懸念が高まったことから、米国株式市場は軟調な推移となり、前期末比で大きく下落した水準で期末を迎えました。

米ドル/円相場では、大幅な米ドル高/円安が進行しました。2022年3月上旬にかけては緩やかな米ドル高/円安基調が継続しましたが、その後は、米国におけるインフレ圧力の高まりと、それを受けたFRBによる金融政策の早期正常化見通しや米長期金利の上昇を背景に、、日米の金融政策の方向性の違いや金利差拡大を意識した米ドル買い/円売りが加速し、期末には一時、約24年ぶりとなる1米ドル=139円台まで米ドル高/円安が進行しました。

楽天・全米株式インデックス・ファンドは投資環境が詳細に記載されてありますね。丁寧に期を通じての値動きを説明されてあります。

まぁ、何はともあれ堅調に推移するのはありがたい。

今後の運用方針

引き続きマザーファンドを通じて、投資先ETFの組入比率を高位に維持します。

この箇所は毎年変わらず、そっけないです。

1万口当たりの費用明細

2021年7月16日から2022年7月15日までのコスト表です。

信託報酬は年0.132%、SBI証券のファンド情報の画面には信託報酬は0.162%程度と昨年と同様です。売買委託手数料や保管費用等のその他費用を含めるとトータルコストは0.157%となっています。昨年と比べて全く同じですね。

毎月、ちゃりんと小銭の積み立てなので、引き続き、あまり深く考えずにちゃりんちゃりんと継続していく予定です(*´ω`*)

投資信託はSBI証券と楽天証券でコツコツ積み立て中です