こんにちは。

さてさて、SBI証券に毎月コツコツ積み立てている投資信託のドルマネーファンドから運用報告書が届きました。

One-ドルマネーファンドから運用報告書が交付

2019年03月11日決算です。

One-ドルマネーファンド

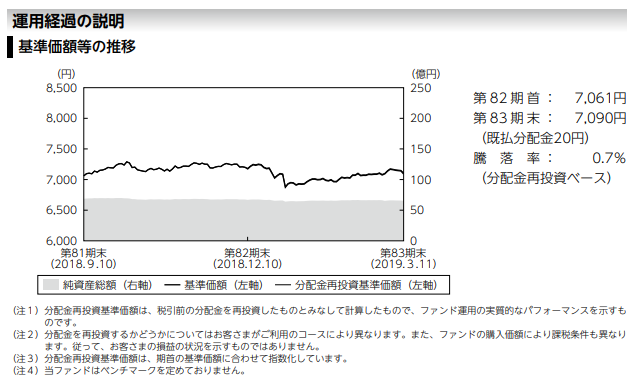

運用経過

騰落率:0.7%

4.1%

こちらは保有している24銘柄の中で下から9番目の損益です。一時は最下位争いをしてましたが、半年前の運用報告の際に損益をだいぶ戻して中盤であまり変わらず推移しています。

騰落率は前回の4.1%から0.7%と下落してしまいましたが、年末年始を挟んだこの期間はどの銘柄も下がっていましたからね。保有銘柄が満遍なく下落した結果ですね。前回は1%程の含み益圏内でしたが、現在の損益は-2%程で推移しています。

引き続き、毎月1899円と何とも半端な金額を毎月積み立てています。

主な変動要因

基準価格の主な変動要因

米ドル/円レートは作成期初と作成期末では概ね横ばいだったものの、保有している米国短期債や米ドル建て外貨預金の金利収入などがプラスに寄与し、基準価額は上昇しました。

投資環境

為替市場では、米ドル/円レートは通期で概ね横ばいとなりました。当作成期の前半においては、FRB(米レ連邦準備理事会)の金融引き締め政策などを受け、米ドル/円レートは1ドル=110円台前半で底堅く推移しました。しかし、2018年12月にかけて株式市場が大幅な調整に見舞われると、逃避需要の高まりなどから円高米ドル安が進行し、2019年初めには一時1ドル=104円台となるなど大きく下落しました。その後はFRBのハト派姿勢を好感したリスク地合いの好転などを受け、作成期末にかけて再び円安が進行しました。

米国短期債利回り通期で見ると上昇(価格は下落)しました。2018年9月と12月のFOMC(米連邦公開市場委員会)においてそれぞれ0.25%の政策金利の引き上げが実施されたことなどから利回りは上昇しました。一方で、2018年末以降、FRBが急速にハト派姿勢を強めたことなどを受けて短期債利回りは低下し、その後概ね横ばいにとどまりました。

主な変動要因は毎回簡潔です。前回はドル買いによって円安米ドル高の進行でしたが、今回はほぼ変わらずで保有している米国短期債や米ドル建て外貨預金の金利収入などがプラスに寄与したのみの小動きだったようです。

今後の運用方針

前回同様、組入銘柄は2銘柄です。資産の区分はドル建て債券のほか、ドル預金、現金がその他として表示されています。前回は外国債券の保有比率が58.1%から78.4%に上昇していましたが、今回はさらに82.7%にまで上昇しています。

今後の運用方針

FRBの金融引き締めの後退が投資家のリスクセンチメントを好転させていることは円安に寄与すると考えられる一方、政治情勢を巡る政界的な不透明感などが米ドルの上値を抑える要因と考えられることから、米ドル/円市場はレンジ内で推移するとみています。

短期債の運用については、期待リターンの高い債券を中心に機動的に運用する方針です。また、引き続き、流動性確保の観点から、資産の一定割合を外貨預金で保有する方針です。

運用方針については今回も前回の運用報告書と全く同様です。

1万口当たりの費用明細

12月10日から3月11日までの運用コストです。

前回同様、その他のコストが比率では0.005%とあるのに金額にすると0円ですね。小銭になるので仕方がないんでしょうけど。

181日間なので、それぞれの数字に365/181日を掛けると1年間の実質コストが求められます。1年間の実質コストは0.516% × 365 ÷ 181 ≒ 1.0405%となりますね。

最近の安い投信と比べれるとお高めですが、引き続き、コツコツ積み立てを継続していきます!!