こんばんは。

保有している投資信託から運用報告書が届きました。SMTシリーズの新興国債券、日本株配当貴族、米国株配当貴族の3銘柄です。

SMTシリーズは全て2022年05月10日決算となっています。いつものように中身をサクッと確認します。

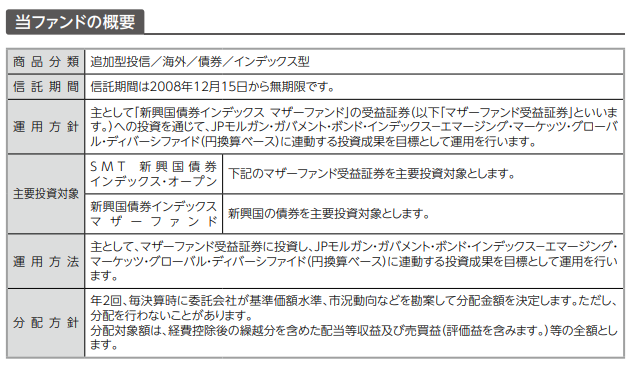

SMT 新興国債券インデックス・オープン

運用経過

騰落率:△3.9%

SBI証券で保有している24銘柄中でトータルリターンの成績は上から17番目。前回この半年の騰落率は前年の△0.4%から△3.9%とマイナス推移、下げ幅が広がっています。

現在の新規の積み立ては停止し毎月定期売却を行っており、来月には残額を全売却する予定です。

主な変動要因

当期の基準価額(分配金再投資ベース)は下落しました。

期初から2022年2月中旬にかけては、米金利上昇の影響により新興国金利が緩やかながらも上昇(債券価格は下落)基調で推移したものの、資源価格の上昇に伴うインフレへの警戒感が意識される中、新興国通貨が対円でレンジ内ながらも堅調に推移したことから、基準価額はもみ合い推移となりました。

2月下旬から3月上旬にかけては、ロシア金融市場の混乱やウクライナ情勢の深刻化を受けたリスク回避の動きから、新興国通貨が対円で下落するともに新興国金利が大幅に上昇し、基準価額は下落しました。

3月中旬以降期末にかけては、インフレ警戒感を背景に各中央銀行の金融引き締め観測から欧米金利が上昇を続けた一方で、日銀総裁が利上げの必要性を強く否定したことや原油高による日本の貿易収支の悪化観測から全般的に円売りが加速し、新興国通貨が対円で上昇したことから、基準価額の下落幅は縮小しました。

前回同様、新興国金利が大幅に上昇により下落幅が大きくなったようですね。円安に振れていたのでこれでも下落幅が縮小しているとのこと。円安の動きがポジティブな影響になったようですね。

今後の運用方針

今後の運用方針

主として、「新興国債券インデックス マザーファンド」の受益証券に投資し、JPモルガン・ガバメント・ボンド・インデッ クス-エマージング・マーケッツ・グローバル・ディバーシファイド(円換算ベース)に連動する投資成果を目標として 運用を行います。

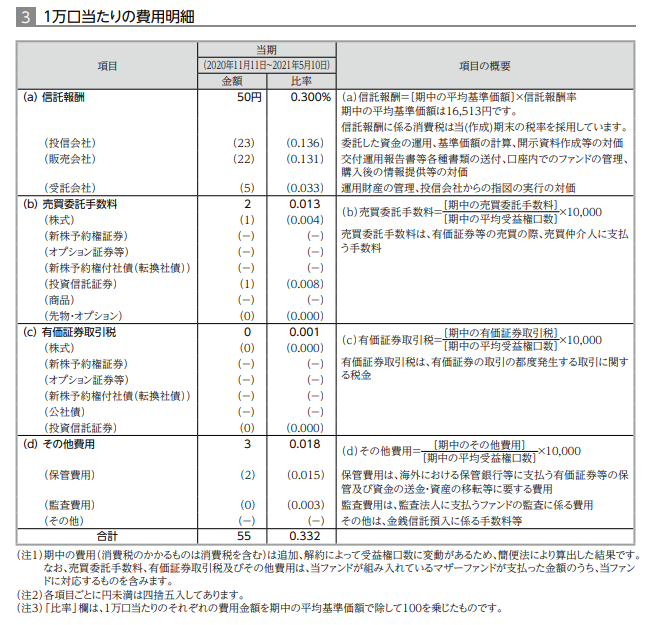

1万口当たりの費用明細

今回の運用報告書の期間は2021年11月11日~2022年05月10日です。半年で実質コストは0.385%となります。2倍にすると1年間の実質コスト、年間で0.77%がコストとしてかかります。

SBI証券には信託報酬は0.66%と記載されていますので、範囲内で収まっています。

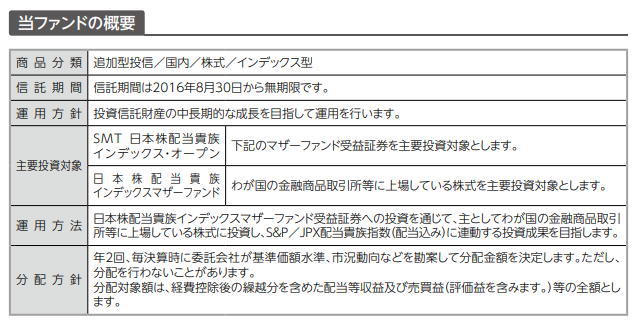

SMT 日本株配当貴族インデックス・オープン

運用経過

騰落率:5.7%

こちらは2017年4月より積み立てを開始しています。24銘柄の中で成績は上から10番目。トータルリターンは16.40%、前回の騰落率△3.7%からは反発したようです。

主な変動要因

ベンチマークであるS&P/JPX配当貴族指数(配当込み)の動きを反映して基準価額は変動し、期末は期首比で上昇しました。

国内株式市場は上昇しました。期初は新型コロナウイルス変異株が確認され、感染拡大への懸念が強まったことから一時急落しましたが、その後は過度な警戒感が和らぎ買戻しの動きが強まったことなどから上昇しました。期末にかけては、国内での新型コロナウイルス変異株の感染拡大や米国の金融引き締めへの警戒感、ウクライナを巡る地政学リスクが高まった一方で、円安・米ドル高の進行による輸出関連企業の業績改善が期待されたことなどから、一進一退の展開となりました。

毎年恒例ですが、いつもの簡素な変動要因です。投資環境の欄に運用経過の説明の詳細が記載されています。

今後の運用方針

今後の運用方針

日本株配当貴族インデックスマザーファンド受益証券への投資を通じて、主としてわが国の金融商品取引所等に上場している株式に投資し、S&P/JPX配当貴族指数(配当込み)に連動する投資成果を目指します。

1万口当たりの費用明細

今回の運用報告書の期間は先ほどと同様に2021年11月11日~2022年05月10日です。半年で実質コストは0.235%となります。こちらも2倍にすると1年間の実質コストということです。

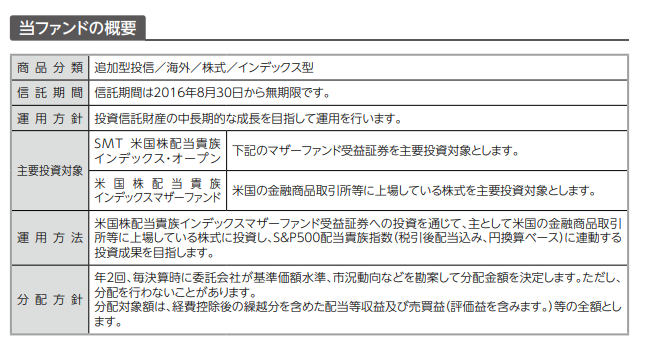

SMT 米国株配当貴族インデックス・オープン

運用経過

騰落率:9.9%

こちらは日本株配当貴族と同時期に積み立てを開始しました。同じく24銘柄の中で成績は上から3番目。昨年の騰落率7.7%に対して、今回は9.9%と続伸のプラス推移です。

配当貴族指数銘柄として日本と米国の2種類を購入したのに、依然として米国>日本の関係性が続いています。同じ配当貴族指数の銘柄でもトータルリターンは日本株の16.40%に対して、米国株は43.40%と全く違った動きです。米国株2,000円に対して、日本株1,000円に設定していたのがせめてもの救いですね。米国株一本にしていたらもっと利幅はあったんでしょうけど。

主な変動要因

ベンチマークであるS&P500配当貴族指数(税引後配当込み、円換算ベース)の動きを反映して、基準価額は上昇しました。

米国株式市場は、新型コロナウイルス・オミクロン株への懸念から下落する場面もありましたが、新型コロナウイルスの経口治療薬の使用を規制当局が緊急承認したこと、年末商戦期の小売売上高が好調であったことなどが好感され2022年1月初旬にかけて上昇しました。3月上旬にかけては、世界的なインフレ懸念の高まりやウクライナ情勢の緊迫化などを背景に下落しましたが、その後はパウエルFRB(米連邦準備理事会)議長が米国経済について前向きな見通しを示したことなどが好感されて反発しました。期末にかけては、FRBの積極的な金融引き締めによる景気減速懸念などから米国株式市場は下落しました。外国為替市場では、日米金利差拡大などを背景に大幅な円安・ドル高となりました。

こちらも日本株配当貴族と同様にS&P500配当貴族指数の動きを反映して、と簡単に書かれていますが、同じく運用経過の説明には詳細に書かれていました。

今後の運用方針

今後の運用方針

米国株配当貴族インデックスマザーファンド受益証券への投資を通じて、主として米国の金融商品取引所等に上場している株式に投資し、S&P500配当貴族指数(税引後配当込み、円換算ベース)に連動する投資成果を目指します。

1万口当たりの費用明細

こちらも運用報告書の期間は2021年11月11日~2022年05月10日です。半年で実質コストは0.326%となります。こちらも2倍にするとざっくり1年間の実質コストになります。

手数料は割安なインデックスファンドに比べると少し高めですが、しっかりと含み益推移であるので気になりません。

投資信託はSBI証券と楽天証券でコツコツ積み立て中です